1.はじめに

まずはこちらの動画をご覧ください(大きな音が出ます)

The biggest event in OneCoin History – the CoinRush 2016

この派手な動画の最後に出てくる女性、それが「ワンコイン」詐欺の首謀者です。

2.ワンコイン

①創始者 Dr.Ruja Ignatova(ルジャ・イグナトバ)

彼女は1980年5月にブルガリアで生まれ、10歳でドイツに移り住みました。

貧しい生まれでしたが、周囲の支えと才と努力で、独コンスタンツ大学、英オックスフォード大学で法学博士号を取得しています。

その後、有名なコンサルティング会社「マッキンゼー」にて当時最年少の「アソシエイトパートナー」に就任、大型投資プロジェクトへの従事や仮想通貨のアドバイザーとしても活躍していました。

その活躍により「フォーブス」誌の表紙を飾るなど、華々しい活躍の中2014年に仮想通貨である「ワンコイン(Onecoin)」を創設します。

しかし、2017年、彼女は忽然と姿を消してしまいます。

②ワンコインの実態

ワンコインは、ビットコインなどと同様、ブロックチェーン技術(参考:「仮想通貨技術を支える「ブロックチェーン」について」)を使った暗号通貨(仮想通貨)と称して誕生しました。

このワンコインは、100ユーロ(12,000円)程度の少額から30,000ユーロ(360万円)などの高額に至るプランによる「パッケージ販売」を特徴としています。実際に仮想通貨を受け渡すのではなく、「仮想通貨と交換する権利」が受け渡されるのです。

例えば、5000ユーロのパッケージを購入すれば、3900ユーロ分のワンコインが受け渡され、分割が起こると8500ユーロのワンコインとなるといった具合で、投資商品としての性格を備えていました。

しかし実際には、いわゆるブロックチェーンによる暗号通貨は実在していなかったのです。

実在しない「暗号通貨」を販売し、その収入を配当に見せかけて支払い、それを餌にしてまた新しいカモを集める、という正に「ポンジ・スキーム」の際たるものだったのです。

③ワンコインとイスラム金融

このワンコイン詐欺の被害は、なぜかイスラム教徒に多く広がりました。

イスラム教徒は、シャリーア(イスラム法)において利子のあるお金の貸付を禁止されているのですが、ヒヤル(合法的な抜け道)により、シャリーアを回避しつつ実質的に利子を取ることを目的とした金融技術が様々に編み出されています。今「イスラム金融」と呼ばれている概念の多くはこのヒヤルに関するものです。

ワンコインは利子ではなく、投資した通貨自身が分割により増加するため、ヒヤルの一つとして認識され、大人気となった訳です。

④破綻

ワンコインのコアメンバーであるコンスタンティン・イグナトフ(ルジャ・イグナトバの弟)は、数十億ドル規模の詐欺に関与した罪状を認めました。この結果、最大90年間の禁固刑が科せられる可能性があります(BBC 2019/11/14)。

この辺りまでにワンコインは44億ドルを集めていましたが、昨年12月1日にはウェブサイトが閉鎖されました。

しかし、現時点でもまだ首謀者ルジャ・イグナトバは見つかっていません。

3.仮想通貨とブロックチェーンについて

①ブロックチェーン(詳細解説はこちら)

従来のデータ保存はサーバなどによって一元管理されているので、保存箇所を攻撃(ハッキングなど)したり、その通路(ネットワーク経路)を支配してしまえば改ざんや遮断を容易に行うことができました。

これに対し、ブロックチェーンは「利用者が使う全ての端末に、分散して全てのデータが保存されている」という点がポイントとなっています。

この「分散」についても、単にデータをバラバラに保存しているのではなく、それぞれの端末(ノード)が冗長性(無駄な部分)を持ち、一部が壊されたり改ざんされたりしても、生き残った他の部分から全体像が再構成できるように考えられているのです。

新しい取引が発生すると、そのデータが一定の規則によって次々と追加され、あたかもデータの塊(ブロック)が鎖(チェーン)のようにつながっていくことから、このような名前で呼ばれるようになりました。

②仮想通貨(暗号通貨)の問題点

ブロックチェーンによる仮想通貨を作る時には「マイニング」というプロセスが必須です。

マイニングはその名前から「鉱脈を探す」=「仮想通貨を発行する」と思われていますが、ブロックチェーン技術上のイメージとしては「新たな帳簿のページを作る」ことに過ぎません。つまり新たな通貨の記録を作る帳簿作成がその本質で、通貨そのものを作る訳ではないのです。

しかし、マイニングにはコストがかかります。具体的にはコンピュータ投資や電気代が増え続け、技術的な発行数の限界があります。

また個々のブロックチェーンの伝播には時間がかかり、大規模なパブリック型と呼ばれる方式だと遅延が累積して決済スピードに著しい問題の出る場合があります。

ワンコインは実際にはブロックチェーンを使っていなかったため、このような制約は全くなかったと言われています。そもそも実体が見えにくく、技術的にも高度に見える(すなわち素人を騙しやすい)ため、ワンコインのような詐欺には最も利用されやすい概念だったように思います。

4.ポンジ(ポンツィ)・スキーム(詳細解説はこちら)

①ポンジ・スキームの誕生

「チャールズ(カルロ)・ポンツィ」はイタリア生まれ。

若いころアメリカに移住、職を転々とした後、ボストンにて「返信用切手交換クーポン付き国際郵便切手」の鞘取り(返信用切手と交換できるクーポンの国際的価格差を利用した利益獲得手段)ビジネスを始めます。

彼は1919年12月、ボストンに会社を立ち上げ「たったの数十日で50%の利益が出る」という触れ込みで数千人から数百万ドルもの大金を集めました。

ただ実際には「先に投資した人に対し、後から投資した人の資金を使って配当」しているにすぎませんでした。

この「自転車操業的」配当こそが、ポンジ・スキームの本質なのです。

しかし結局、新聞のスクープや新規投資資金の落ち込み(すなわち偽配当の資金繰り悪化)により敢え無く破綻、詐欺罪で有罪となってしまいました。

②ポンジ・スキームの特徴(ねずみ講との違い)

ねずみ講は、一人の上位会員に対して二人以上増加する下位会員から金銭を徴収、その金銭をさらに上位会員に分配するため、ピラミッド型の組織を構築する詐欺の手法です。

このため上位の会員が利益を得るためには「下位の会員数>上位の会員数」が必要となり、組織構造上級数的に増加する下位の会員はすぐ獲得できなくなるので、途中で必ず破綻します。

このねずみ講、我が国においては「無限連鎖講の防止に関する法律」で禁止されています。

これに対してポンジ・スキームの特徴は、詐欺の首謀者が広く多数から資金を集め、集めた資金の大半または全てを配当に見せかけて支払うことで、虚偽の運用実績を提示することにあります。

このためピラミッド型の組織は必要とされず、首謀者が集まる資金を比較的自由に使えることも特徴の一つです。

このため、冒頭に掲げたような派手なイベントを行うことも容易なのです。

信用を得るため一部の者への配当として多額の資金が流出するため、発覚、摘発されても損害の額に対して十分な賠償を得られない場合がほとんどです。

5.仮想通貨とポンジ・スキームの親和性

ポンジ・スキームを動かすためには、現出資者に配当する金額以上の資金を新たな出資者から集めることが必須ですが、偽の仮想通貨はにはその裏付けとなる資金が不要なため、手持ちの現金を超える偽装配当が可能となるのです。

これを私はポンジ・スキーム配当の「レバレッジ」と呼んでいます。

ワンコインはこの点をうまく活用し、「分割」によって仮想的な配当を行うことで、ポンジ・スキームでいずれ必ず訪れる破綻を遅らせることに成功したのです。

驚くべきことに、ワンコインより相当前、20世紀も終わるかどうかという頃に、全く同様の概念を用いたポンジ・スキーム詐欺が我が国で発生していました。それが「円天」事件です。

2000年ごろ創設された疑似通貨「円天」は電子マネーとして使用可能と公表されていました。

10万円以上を預け、上位会員になると「1年ごとに預けた金額と同額の円天を受け取ることができる」「年利100%の金利が払われる」とされ、受け取った円天は、円天市場で利用することが可能とされていました。

会員の募集や会社の信用を高めるため、演歌歌手・タレントを広告塔として招き、関連団体を介しホテルや国技館などで無料コンサートを月10回にわたり行っています。

このイベントには、伍代夏子、小林旭、坂本冬美、島倉千代子、瀬川瑛子、千昌夫、藤あや子、細川たかし、松方弘樹、松崎しげる、美川憲一、八代亜紀などそうそうたる有名人が協力していました。

(ニュース動画)「円天」巨額詐欺事件 元会長の懲役18年確定へ(12/01/12)ANNnewsCH

6.騙されないために

※詳しくは「あなたは必ず騙される ~ ポンジ・スキーム研究(5/5)最終回」を参照

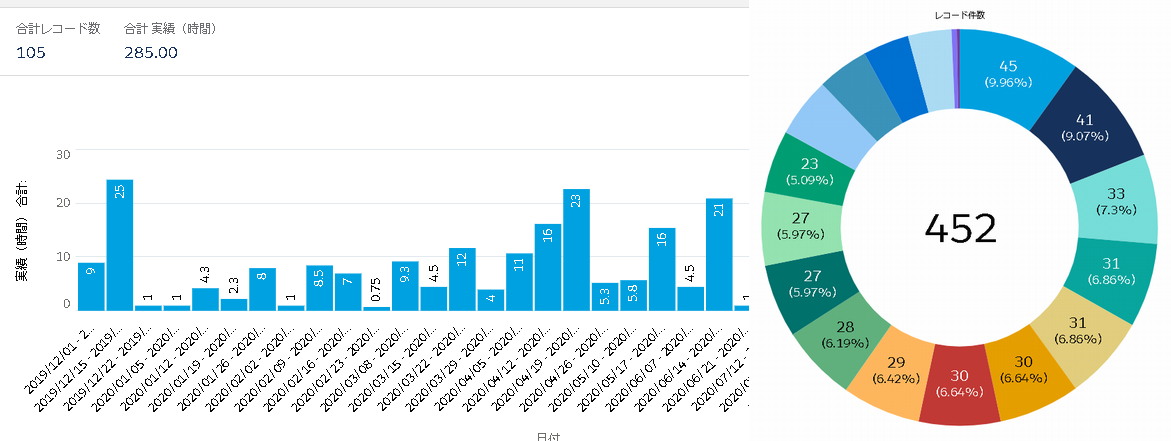

1)成功するポンジ・スキームの特徴

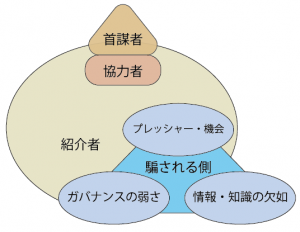

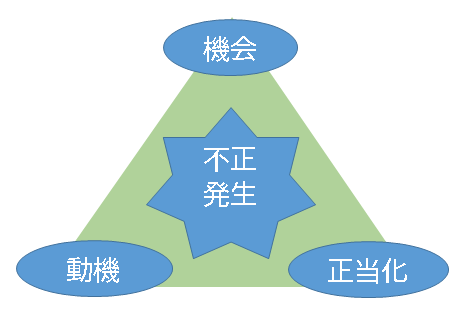

ポンジ・スキームを研究していると、通常の詐欺のように「騙す側と騙される側」という単純な構図ではなく、成功するためには一定の特徴を持つべきことがわかります。それは以下のようなものです。

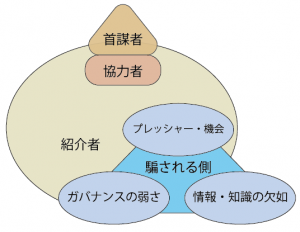

- 騙す側に一定の特徴を持った①首謀者、②協力者、③紹介者 が必要

- 騙される側にも①プレッシャー・機会、②ガバナンスの弱さ、③情報・知識の欠如 といった、一見「不正のトライアングル」にも似た要因が必要

これらを詳しく知ることで、ポンジ・スキームの兆候に気づき、騙されないための対策を採ることが可能となります。

ポンジ・スキームの構成要素

2)だます側の特徴

①首謀者

- 首謀者のキーワード:雄弁、大胆不敵、カリスマ、名声、人脈、目立つ社会貢献(しかしその裏には虚栄心、狡猾、金銭欲、虚飾などの裏がある)

- 良い身なり、一等地の事務所、居宅と現代的な調度品、高級ホテル

- 進める投資への自信と裏付けとなる華麗な経歴と実績(但し虚偽や誇張が多い)

- 断定的で力強い説明、ビジュアルに優れた資料(内容は薄く、虚偽も多い)

- 大物政治家、官僚OBなど、政財界キーパーソンとの親密な関係(但し金や接待に基づくものや、一方的なものが多い)

②協力者

- 首謀者の右腕となり、忠実に詐欺行為やその管理行為を実行

- 首謀者とは最も長い付き合い

- 首謀者に対しては服従に近い関係(悪いこととはわかっていても絶対に裏切らない)

- 身内や愛人であることも多い

- 口は堅く、信頼できる。堅実な仕事ぶり

- 実務を行っているため、首謀者よりも実情を理解している。違法性も認識している場合が多い

③紹介者

- 投資詐欺の場合、良いパフォーマンスを身近な人たちにも教えてあげたいという親切心や自慢により、友人などに紹介して詐欺被害を拡大させる手助けをしてしまう

- カリスマ性などから首謀者に心酔してしまい、宗教的に他人を勧誘してしまうケースも多い

- 有名人や社会的地位の高い紹介者は、スーパー・スプレッダーになりうる

3)騙される側の特徴

①プレッシャー・機会

- 金のない人間がギャンブルにのめり込むのと似た状況

- 困窮→金銭欲、あせり、射幸心

- 長期的には絶対的に資金が足りないが、短期的には少し使える資金がある、もしくは調達できる→この資金を狙われる

②ガバナンスの弱さ

- 個人の場合…意思(決定力)の弱さ、相談者・指導者の不在

- 法人の場合…健全なガバナンスの欠如、専門家の不採用、事務作業権限の集中

③情報・知識の欠如

- 権威者やその華麗な人脈、虚偽データに対する無駄な信頼

- 新聞や雑誌、業界紙といった記事などに十分な注意を払っておらず、最新情報に疎い。また逆にデマや誇張なども安易に信じてしまう

- 前任者まで連綿と受け継がれた古い情報や前例にのみ基づいて意思決定し、前例のない動きは極力しない→いわゆる天下り人材に多くみられる特徴

![121089627_3582035601836346_7943856894229396879_n[1]](https://shiojiri.gr.jp/blog/wp-content/uploads/2020/11/121089627_3582035601836346_7943856894229396879_n1.jpg)

![p2[1]](https://shiojiri.gr.jp/blog/wp-content/uploads/2020/10/p21.jpg)

![100879359[1]](https://shiojiri.gr.jp/blog/wp-content/uploads/2020/10/1008793591.png)