今回は「ポンジ・スキームを見抜き、騙されることを防止する」方法について考えてみます。

なお、ポンジ・スキームの歴史や事例は以下の通りです。

その1:歴史や特徴 その2:マドフ事件 その3:AIJ事件(1) その4:AIJ事件(2)

4.ポンジ・スキームの分析

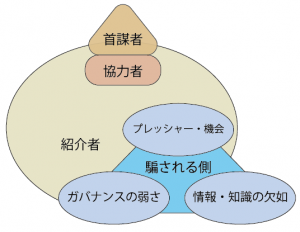

ポンジ・スキームは、通常の詐欺のように「騙す側と騙される側」という単純な構図だけで成功するわけではありません。この悪事が上手く回るためには、騙す側に一定の特徴を持った①首謀者、②協力者、そして③紹介者という登場人物が揃っている必要があります。

また、騙される側にも①プレッシャー・機会、②ガバナンスの弱さ、③情報・知識の欠如といった、一見「不正のトライアングル※」にも似た要因が備わっていなければなりません。

※米国のドナルド・R・クレッシー教授が提唱した不正の仕組みに関する理論で、(1)不正を行うための「動機・プレッシャー」、(2)不正を行うことができる「機会」、(3)不正を行うことが本人にとって「正当化」といった条件が一つでも増加すれば、それだけ不正の発生する可能性が高くなる、とされています。

この項目においては、これらの登場人物や、騙される側の要因について説明し、これらを踏まえて「見抜く」ための方策について説明します。

①首謀者

様々な(成功した)ポンジ・スキームを分析すると、首謀者となる人物像については、以下のようなプロファイルが浮かんできます。

- AIJの場合:浅川和彦社長

- マドフ事件の場合:マドフ受刑囚

- 首謀者のキーワード:雄弁、大胆不敵、カリスマ、名声、人脈、社会貢献(しかしその裏には虚栄心、狡猾、金銭欲、虚飾などの裏がある)

- 投資話を全面に出す以上、「この相手で大丈夫か?」と思われては上手くいかない。

- きちんとしたビジネススーツ、靴や時計、カバンや名刺入れなど、これ見よがしの高級ブランドではないが、決して安物ではない、一般人にも分かりやすいブランド

- 一等地の事務所、居宅と現代的な調度品、高級ホテルなどの利用

- 本当の悪人は「悪人面」をしていない

- 華麗な経歴と実績(但し虚偽や誇張が含まれることの方が多い)

- 顧客へ提供する投資に対する絶大なる自信と実績(但しこちらも虚偽が含まれることの方が多い)

- 断定的で力強い説明、ビジュアルに優れた資料(但しきちんと分析すると内容は薄く、虚偽も多い)

- 大物政治家、官僚OBなど、政財界キーパーソンとの親密な関係(但し金や接待に基づくものや、一方的なものが多い)→最近はSNSなどで写真を誇示することも多い

②協力者

ポンジ・スキームは首謀者だけで上手く回る訳ではありません。首謀者のカリスマ性を支え、実務の分野を確実に進める「協力者」は必須です。

- AIJの場合:高橋成子(しげこ)取締役

- マドフ事件の場合:不明(マドフ以外あまり表に出てこないが、幹部社員の中にはこれに当たる者がいたと推定される)

- 首謀者の右腕となり、忠実に詐欺行為やその管理行為を実行

- 実務を行っているため、首謀者よりも実情を理解している。違法性も認識している場合が多い

- 口は堅く、信頼できる。堅実な仕事ぶり

- 首謀者に対しては服従に近い関係(悪いこととはわかっていても絶対に裏切らない)

- 首謀者とは最も長い付き合い

③紹介者

- AIJの場合:社会保険庁OBや投資基金担当者自身

- マドフ事件の場合:ファンド・マネジャーや投資家など

ポンジ・スキームに限らず、投資詐欺被害拡大の原因として「紹介者」による部分は少なからず存在します。

詐欺の被害に気付いた人間が、その詐欺師を友人や知人、親族に紹介することはまずあり得ません。しかし投資詐欺の場合は「騙されている」ことに気づかされないまま、拠出した資金が高利で運用されていると思い込まされていることがほとんどです。そうなると、その良いパフォーマンスを身近な人たちにも教えてあげたいという親切心(または「自分がこれだけ儲けている」ことを示したい、若干の自己顕示欲かも知れません)から、詐欺被害を拡大させる手助けをしてしまうのです。また、先に述べたカリスマ性などから首謀者に心酔してしまい、宗教的に他人を勧誘してしまうケースも多くあります。

例えば「こんな良い話はない。私も多額の配当を受け取っており、経営者も信頼できる素晴らしい人だ」などと初対面の人間に言われても警戒心ばかりが募ってしまいますが、もし同じことを信頼している知人から言われた場合、人間の心理として警戒心の水準が大きく下がってしまう傾向があります。つまり、「この投資話は大丈夫かどうか」を自分で判断するのではなく「この人が持ってきた話なら大丈夫だろう」と、投資話の内容より普段から付き合いのある、信用できる紹介者の人間性で信じてしまうのです。

余談ですが、Facebookやtwitterをマーケティングに活用する場合も同じ考え方に基づいています。詐欺とは違いますが、「友達」や「フォローしている人」など、自分が信頼している者からの情報というものが無防備に受け入れられがちな点は全く同じであると言って良いと思います。

2)騙される側の特徴

残念ながら、騙される側にも一定の特徴を持つ人的、組織的、環境的要因があります。もちろん細かい原因まであげつらうとたくさんあるのですが、大きく分けると①プレッシャー・機会、②ガバナンスの弱さ、そして③情報・知識の欠如という要因が大きな影響を与えていると考えます。

この3要素、一見すると前述した「不正のトライアングル」に似ています。が、これはあくまで騙される側の要因であり、不正のトライアングルのように「どれかの要因が大きければ他が小さくても不正が発生する」というわけではありません。

では、これらの要因を以下順に説明していきます。

①プレッシャー・機会

- 金のない人間がギャンブルにのめり込むのと似た状況

- 困窮→金銭欲、あせり、射幸心

- 長期的には絶対的に資金が足りないが、短期的には借り入れや資産売却などで少し使える資金がある、もしくは調達できる状態にある(この資金を狙われる)

- AIJ事件の場合、厚生年金基金の抱える財政的な問題がこれに当てはまる

②ガバナンスの弱さ

- 個人の場合…意思決定の弱さ、相談者・指導者の不在

- 法人の場合…健全なガバナンスの欠如、専門家の不採用、事務の集中

- AIJ事件の場合、厚生年金基金のガバナンス不在がこれに当てはまる

③情報・知識の欠如

- 権威者やその華麗な人脈、虚偽データに対する無駄な信頼

- 業界誌(雑誌や新聞)の記事などに十分な注意を払っておらず、最新情報に疎い。前任者まで連綿と受け継がれた古い情報や前例にのみ基づいて意思決定し、前例のない動きは極力しない→いわゆる天下り人材に多くみられる特徴

- AIJ事件の場合、厚生年金基金における専門知識を持った運用担当者の欠如がこれに当てはまる

3)ポンジ・スキームを見抜く

①大原則:「うまい話はない!」

これまで説明した通り、騙す側と騙される側にはそれぞれ特徴があり、これらをきちんと認識できれば見抜くことはそれほど難しくありません。

しかし、最も重要なのは「理由もなくうまくいく話は絶対にない」という事実を認識することです。当たり前かもしれませんが、結局はこの常識的な認識が詐欺の被害から自らや組織を救うのです。

ただ、個人の場合はともかく、組織、特に大規模法人になると、誰かひとりがこのセンスを研ぎ澄ましたところで被害は防げません。なぜなら、例えばその上司が騙されれば、そのセンスを持った者の努力は水泡と化してしまうからです。

このような場合に組織として対応力を持たせることができる手法が、内部統制の整備による方法です。

内部統制というと、昨今のいわゆるJ-SOXブームやその終焉によって「財務報告に限られたもの」や「もう流行らない論点」であるような認識がありますが、実はこのような不正に対応するためのマネジメントには強力な効果を発揮するのです。

この方法の詳細については別の機会に譲りますが、一般に組織内における不正を防止するための「不正リスクマネジメント」を若干拡張し、騙す側、騙される側の特徴をリスクとして認識することで、不正リスクマネジメントによるポンジ・スキームへの対応が可能となります。

②騙される側の特徴を排除

前述した「内部統制の整備によるリスクマネジメント」は確かに有効な方法ですが、これを的確に行うためには内部統制の整備・運用に関する十分な知識と経験が必要となり、おそらく公認会計士や不正リスクマネジメントを専門に行っている者でなければ十分な運用ができない可能性が高いと思います。

また、「騙される側の特徴」の一つである「プレッシャー」や「機会」が強く顕在化した状況、すなわち財政的に逼迫した状況などが起こってからそのような体制を整備することは大変難しいものです。

しかしながら、「騙される側の特徴を排除」することで、このようなスキームをもっと簡単に見抜くことを容易にする方法があります。

a)信頼できる専門家の活用

AIJ事件の場合、被害を受けた厚生年金基金の運用担当者のかなりの割合が、専門的な運用の知識を持っていなかったと言われています。このような担当者が十分な知識を持っていることが最も重要ではありますが、人的リソースの問題から、そのような担当者を専任で置くことが難しい場合も多いと思います。

また同事件の場合、AIJや営業を担当するアイティーエム証券の担当者は「同じ業種の基金も運用に使っている」と勧誘したり、同県内の基金の実名を出して「こちらは増額すると言っているが、おたくも増額しないか」と勧誘したりといった手法を採っていました。実際にはこのような営業スタンスを全面に出した時点でAIJは破たん状態にあったとみられ、業界誌などにも疑念が呈されたり解約が相次いだりしていたと言われています。とすれば、このような情報がきちんと入手できれば、他の業種などを挙げて安心感や焦りを誘う手法の効果を著しく下げることが可能となります。

そのためには、勧誘者から独立した第三者であるアドバイザーを置くことや、そのようなアドバイザーを必要に応じて依頼することができる体制を準備しておくことが望ましいと考えます。

往々にしてこのような詐欺の首謀者は、先に述べたように「他の者はこれで稼いでいる」、「今決めなければ十分なゲインが取れない」などと急かすことがありますが、「専門家に意見をもらわなければ意思決定ができない」という判断を貫くことが肝要です。

また、信頼できる専門家から、正しい知識に基づいてこのようなスキームの首謀者に対して監査報告書などを要求する場合、本人の名声を利用してその提出を回避したり(○○さんなんだから信用してくださいよ、といった言い方)、改ざんされた報告書を提出することなどが比較的難しくなります。

b)正当な期待(収益など)の醸成

AIJ事件の場合もマドフ事件の場合も、大きなポンジ・スキームには必ず小さな声ながら異論を唱える者が現れます。それは、異論を唱える者、すなわち一定の知識を持った者にとっては、特に革命的な運用スタンスを採っている訳でもないのに、状況から見てあり得ない運用収益率を継続したり、他が壊滅的な打撃を受けている際に無傷だったりという事実自体が異常なものに映るからです。

先に「うまい話はない」が大原則であると述べましたが、一定額の投資に対しては、様々な投資手法において通常どのようなリスクとリターンが見込めるか、という認識、言ってみれば「正常な期待(収益)」の認識を醸成することが非常に重要です。

これに加えて会社など法人や組織の場合、この認識は単に運用担当者だけが持つのではなく、組織におけるトップから末端の構成員に至るまで、それぞれの階層に応じた正しい認識を持っておく必要があります。

c)ガバナンスの保持

報道を見ていると、AIJ事件の原因の一つとして、先ほど説明した「厚生年金基金におけるガバナンスの欠如」があると明確に断じている記事は少ないように思えます。

しかしながら、多くの厚生年金基金が「騙される側」に回った理由の、最も根本的な原因はここにあるのではないかと私は考えます。

すなわち、株式会社であれば出資者である株主が株主総会などを通じて最低限会社のガバナンスを保持しますが、厚生年金基金の場合、資金の拠出者である加入者はそのような力を持っていません。このため、加入者から預かった掛け金を慎重に運用するためのガバナンスが欠如していると言えるのです。

③「焦り」への対処

ただ、そのようなキレイごとを言ったとしても、経済的に困窮している者は「藁をも掴む」ことがあり得ます。個人の場合は自分の判断が自分の損失につながるためやむを得ないとも言えますが、組織、例えば法人の運用担当者の場合、自らの意思決定と法人のゲインが完全に連結していない点が問題となります。

すなわち、仮に担当者個人が怪しいと認識したとしても、「もしこのスキームが不正でなければ利益をみすみす取り逃がしてしまう」という焦りを本人やその上司などが持った場合、「その機会損失が本当に発生したら自ら(もしくはその上司)の責任となってしまいかねない」という迷いが発生する可能性があるのです。

そのような状況に加えて、他の「紹介者(特に多少なりとも権威のある者)」が「あの人なら大丈夫、私(の組織)も十分な収益を上げている」などという意見を述べようものなら、せっかく掴んでいた兆候が無駄な結果になりかねません。

こういったシチュエーションは非常に悩ましいため、ここでは対策として一例を述べるにとどめたいと思います。

まずは前述の特徴(騙す側、騙される側)の特徴を分析し、複数が当てはまる場合には如何に良いパフォーマンスを提示されても扱わないと定め、これを組織のリスクマネジメント基準の一つとして規定しておきます。この結果、騙されないという効果とともに、客観的な指標によって判断するだけで、担当者が機会損失を発生させるのではないかという懸念により判断を鈍らせることを防止できます。

5.おわりに-ポンジ・スキームはなくならない

不況色が強くなるとポンジ・スキームが増えるきらいがあります。これは、以下のような理由によるものであると考えます。

- 騙される側が増える:一般的な詐欺と違って多数の者を巻き込む必要があるため、不況色が強くなる→良い運用先を必要とするものが増える→騙される側の者が増える

- 発覚が増える:騙される側が増えると、確率的に注意深いものやスキームの粗を目にするものも増え、発覚する可能性が高くなる

いずれにしても、元祖ともいえるポンジから現代に至るまで、投資詐欺の王ともいえるポンジ・スキームは途切れることなく発生していますし、また今後も根絶されることはないと思います。

日本公認会計士協会がこの問題を受けて提言を出していますが、監査義務の増加だけで不正が防げるものではありません。最近ようやく不正への対応に踏み出した監査が、100年の歴史を持ち、人間の心理に深く浸透する不正スキームに十分対応できる訳がないと思います。

我々は公認不正検査士の知識や経験を生かし、少しでも多くの人がこのような詐欺の被害に遭わないよう、また被害を防ぐよう努力を続けたいと思います。

税理士法人耕夢のWEBページはこちら