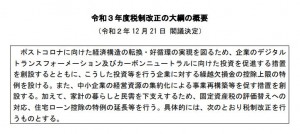

続いて「令和3年税制改正の大綱」についてご説明します。

今回は「所得拡大促進税制」の見直しについてです。

コロナ禍の前、第二次安倍政権の時代から、中小企業を中心に「雇用者数の増加や給与増加」を実現した事業主や法人に対して、法人税や所得税)の税額控除の適用が受けられる制度を広げてきました。年度によって変遷はありますが、この制度を総称して「雇用促進税制」や「所得拡大促進税制」と呼びます。

また、大企業についても同様に「給与等の引上げ及び設備投資を行った場合の税額控除制度」と呼ばれる、設備投資拡大をセットとした制度が設けられていました。

令和3年の税制改正大綱においては、この所得拡大促進税制について、対象の拡大など緩和が行われます。

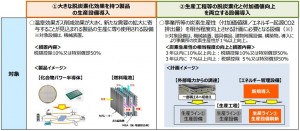

1.中小企業における所得拡大促進税制の見直し

中小企業(法人・個人事業主)における所得拡大促進税制について、次の見直しを行った上、その適用期限を2年延長されます。また地方税についても同様の改正が行われます。

①適用要件

「継続雇用者給与等支給額(前年度から継続して雇用している者への支給額)の増加割合」要件が、雇用者給与等支給額の比較雇用者給与等支給額に対する増加割合に見直されます(計算が煩雑な継続雇用者の要件が無くなります)。

②税額控除率要件(法人税や所得税の一定割合を控除限度とする計算)

継続雇用者給与等支給額の増加割合要件が、雇用者給与等支給額の比較雇用者給与等支給額に対する増加割合に見直されます。

2.給与等の支給額から控除する項目見直し

元々、「所得拡大促進税制」や「給与等の引上げ及び設備投資を行った場合の税額控除制度」の金額を計算する際には、給与等の金額から「給与等に充てるため他の者から支払を受ける金額」を差し引くこととされていました。計算上給与等の額が多い方が有利ですから、助成金など「給与等の為にもらった金額」は差し引かないと不合理、という考え方でした。

しかし現在のコロナ禍で「雇用調整助成金」の対象や助成割合が拡大され、利用が増加したこと、またこの利用で一定の雇用維持効果が出ていることから、要件を判定する場合には、雇用調整助成金及びこれに類するものの額を控除しないこととされました(税額控除率計算に関しては引き続き控除した金額を上限とします)。