従業員と同じく、役員も退職すると「役員退職金」がもらえる場合があります。

しかしこの役員退職金、様々な注意点があり、しかも税務署にとっては舌なめずりしたくなるほど「おいしい」論点なのです。

今回はその恐ろしい論点と、どうすればリスクを下げられるかについてご説明します。

1.中小企業の後継者不足

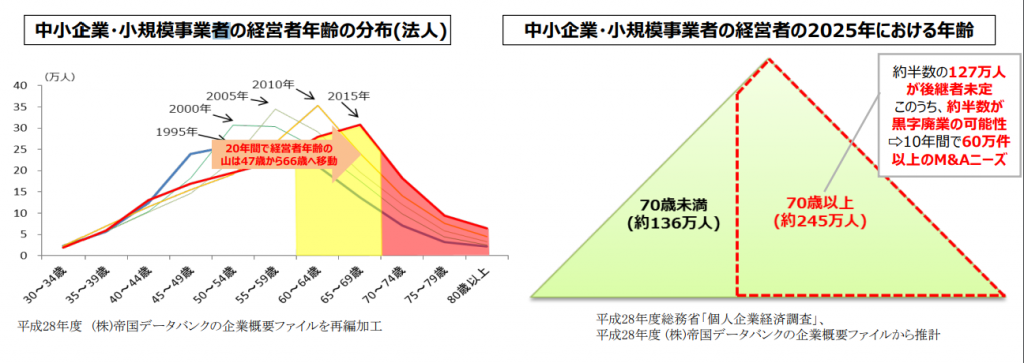

中小企業庁によると、2025年までに、70歳(平均引退年齢)を超える中小企業・小規模事業者の経営者は約245万人となり、うち約半数の127万(日本企業全体の1/3)が後継者未定であるとのことです。そしてこの現状を放置すると、中小企業・小規模事業者廃業の急増により、2025年までの累計で約650万人の雇用、約22兆円のGDPが失われる可能性があると言われています。

中小企業庁「中小企業・小規模事業者における M&Aの現状と課題」より抜粋

2.役員退職金と会社法

さてこのような中、引退する経営者が必要としているのが「役員退職金」です。役員退職金は、文字通り「役員が退職する際に会社が支払う退職金」であり、法律上様々な定めが置かれています。

まず会社法上、役員退職金は定款か株主総会の決議で定める必要があります(会社法361条)。

この規定は退職金に限らず役員が受ける利益全般について定められているものですが、通常は毎月の役員給与などと退職金は別に定めます。

また実際には定款で退職金を定めることは少なく、株主総会で「退任取締役に役員退職慰労金として〇〇円を支払う旨」の決議をするか、上限などの制約を定めて取締役会に詳細を委任することが多いようです。

とはいうものの、役員退職金はあくまで会社が支払う費用であり、利益処分ではありません。

3.税法上、役員給与は「原則として費用ではない」

税法上は、役員退職金は通常の役員給与とまとめて「役員給与」として取り扱われます。

そして驚くべきことに、現在の法人税法上、役員給与は「原則として損金の額に算入しない(費用として取り扱わない)」とされています(法人税法34条②)。

条文で定める要件を満たさない限り、費用としては認められないのです。

では、役員退職金についてその「要件」は、どんなものなのでしょうか。それは以下の通りとされています(法人税法施行令70条)。

「業務に従事した期間、その退職の事情、その内国法人と同種の事業を営む法人でその事業規模が類似するものの役員に対する退職給与の支給の状況等に照らし、その退職した役員に対する退職給与として相当であると認められる」

要するに、「横並びで決めろ」という「ザ・昭和」な考え方にまだ縛られており、いくら卓越した業績を残した社長が退任する場合でも、業種業界規模的に突出した金額の場合には損金にできない、という理不尽な定めとされているのです。

この是非はさておき、比較すべき同種事業や類似規模の法人の事例を探してくることはなかなか容易ではありません。

このため、実務上は「功績倍率方式」といって、最終月額給与額に在任日数を乗じ、さらに役職の重要性に応じて「功績倍率」という掛け目を適用した金額で計算する方法が多く用いられています。

4.役員退職金の「第2の狙い」

役員退職金に見込まれる隠れた効果が「株価下げ」です。

株式の移転、特に親族間など特殊関係者の間での譲渡や相続、贈与といった取引の場合、税法は「時価」の採用を求めており、それを外れるとペナルティともいえる大きな税金を課すことがあります。

その「時価」は、原則として国税庁が発表する一定のルール(財産評価基本通達)に従って計算することになっているのですが、実はこの時価の計算において「会社の利益(正確には課税所得)」が大きなパラメータとして効いてくるのです。

詳しい仕組みは今回省きますが(※)、要するに利益が低いほど株価が低くなるのです。

第三者との取引なら高く売れた方が良いですが、例えば先代社長から後継者へ株式を譲渡したり贈与する場合、また亡くなった方から相続する場合は、時価が低い方が確実にあらゆる税金(譲渡所得税や贈与税、相続税)が下がります。

※株価の時価評価の仕組みは、弊所ブログ『粉飾したら相続税が下がる?-「比準要素1」の会社』に説明があります。

普通に頑張って経営されてきた場合、役員退職金は一般的な従業員の退職金よりそれなりに高い金額になると思います。これが全て費用として認められれば会社の利益を一時的に下げることができ、時価を抑える効果が期待できるのです。

5.「狙われる」カリスマ社長の退職金

では、3.で説明した「費用になる最大限の範囲」で役員退職金を出し、株価を目いっぱい下げて後継者に株式を移転するのがベストか?というと、そこに落とし穴があります。

実はこの役員退職金、「出したら必ず税務調査が来る」と言われるくらい、税務署側としても「おいしい」論点なのです。

一代で会社を立ち上げ、繁栄させた社長は、退任しようとしてもなかなか出来るものではありません。自分しか把握していない事情も多いですし、社内の多くは皆その社長を尊敬し、恐れ、頼っています。

そうなると、「退職した」といってもなかなか完全に会社を離れる訳にはいかず、会議に出席したり幹部からの相談を受けたりといったことが退職後も頻繁に発生します。

そう、ここが税務署のねらい目となるのです。

調査に来ると、調査官は「退任した前社長の退任後の活動」を調べます。

上記のように、退任前と変わらない役割を果たしている場合、「これは役員を退任したとは実質的に言えませんね」と主張してくるはずです。

それがどうした、と軽く見てはいけません。

実質的に役員を退任していないということは、「先日支払った役員退職金は『退職金』ではない」という認定につながるのです。

それが生むのは恐ろしい結果です。

まず、退職金でないなら、「役員賞与ですね」となります。

この役員賞与、法人税法上は原則費用にできません。ここで1発目の課税です。

また、日本の所得税法は退職金の課税割合を給与などより低くしていますので、賞与と言われてしまうと結構大きな所得税の増加につながります。これが2発目。

最後に賞与とした場合、会社はその「源泉所得税」を差し引いて翌月10日に納付する義務があります。これをやっていないので「不納付加算税」というペナルティをとることができます。

こうやって、一つの論点で調査官は3つ以上の課税処分を獲得できるのです。

これがタイトルの「3度おいしい」が意味するところなのです。

※さらに、役員退職金を前提に計算した株式の時価を贈与などに使っていると、賞与と言われたことで利益(法人の課税所得)が大きく増加→株価が増加して贈与税などが追徴される、という副次的な影響も発生します。

6.どんな対策があるか

このように大変リスクの大きい役員退職金ですが、やはり会社の発展に大きな貢献のあった役員にはきちんと報いる必要がりますし、また株式の時価評価に与える効果が大きいですから後継者の株式移転など事業承継対策には極めて有効です。

では、5.のようなリスクを抑えるにはどのようにすればよいでしょうか。

実務的にはたくさんの論点がありますが、簡単なものを書いておきます。

・退任後は、暫く完全に経営にタッチしない

・そしてそれが立証できるようにする(議事録やメール等には特に注意)

・株主総会、取締役会など会社法上の手続きを完璧に行い、記録を残す

・役員退職金の法人税法上の限度額計算を厳密に検討する

・行った対策について、税理士から税理士法33条の2添付書面(※)に記載してもらう

※この書面の仕組みは「税務調査を受けない方法 -税理士法33条の2の添付書面-」に詳しく説明しています。

リスクもリターンも大きい「役員退職金」ですが、きちんとした対策をとれば恐れることはありません。十分に理解して是非活用しましょう。

我々税理士法人耕夢には、税務調査対策まで含めて確実で豊富な実績がありますので、もしこのような対策を検討されている場合にはお気軽にご相談下さい。

![kuroko_engeki[1]](https://shiojiri.gr.jp/blog/wp-content/uploads/2014/03/kuroko_engeki1-150x150.png)