税務調査は誰でも嫌なものですが、その税務調査が「上場」を準備している段階でやってきた場合には、非常に大事な、かつ危険な問題を抱えることになります。

上場自体を遅らせたり、ひどい場合はあきらめたり…という大変な事態も起こり得るのです。

しかし、実際に上場準備の段階は税務調査を受ける機会が多くなります。

今回はその仕組みについて、税務調査やその結果として発生する場合のある「重加算税」と、上場準備会社や上場審査との関係について書いてみます。

1.新規上場

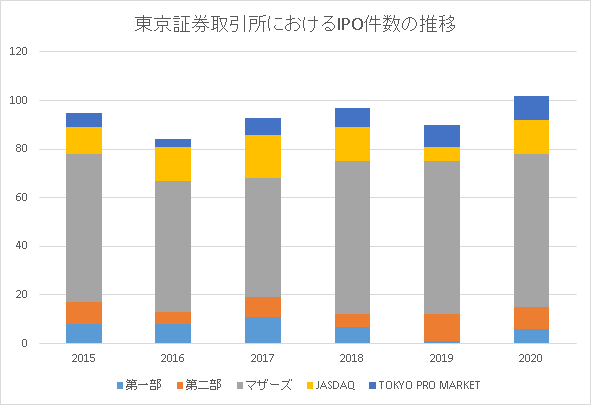

2015年をピークに新規上場数はいったん減少しましたが、2018年には盛り返し、依然として高い水準を保っています(東京証券取引所データより)。

東京証券取引所におけるIPO件数の推移(東京証券取引所公表データより)

金融緩和で資金の投資先としてIPOに目が向けられていることや、スタートアップからのベンチャー支援環境が以前より手厚くなっていることが主な理由です。

この上場、実際準備に関わった方はお分かりと思いますが、人材の獲得をはじめとした体制整備や証券会社、証券取引所の審査、監査などに対応するための資料作成には膨大な時間と費用が掛かります。その費用を負担した上、ある程度以上の業績やその見込みを実現しなければ上場が認められるには至りません。

しかし、この上場が認められると、経営者層や従業員の持つ株式は(時価の変動はあるものの)取引所で売買できる金融資産としての取り扱いがなされます。当然その価値は上場前とは比較にならないくらい跳ね上がり、大きなキャピタルゲインをもたらしてくれます。もちろんその対価として、上場した会社は「社会の公器」としての性格が極めて強くなり、一般的な閉鎖会社とは段違いの厳しい制約を受けることになります。

とはいえ、上場は経営者として頑張る人が一度は意識する、一つの到達点といえます。

2.税務調査とは

事業をしていると必ずと言っていいほど体験することになる「税務調査」。この税務調査とはなぜ行われるのでしょうか?

法人税、所得税、相続税など主要な税法は申告による課税制度を採っています。つまり納税者が自ら申告を作成し、これに基づいて納税することになります。この場合、納税者全員が正しい知識と納税意識に基づいて申告・納税をするなら良いのですが、間違いや不正などの可能性は否定できません。このため、何らかの形で申告された内容が正しいかどうかを確認する制度が必要となります。この目的を達するために存在するのが税務調査という制度です。

一般的には、原則として納税者の同意を得て行う、いわゆる任意調査が実施されます。しかし不正等により故意に脱税をする者には、税額を正すだけではなく刑事責任を追及するため、犯罪捜査に準ずる方法で調査する場合があります。これが査察調査です。査察調査の結果いかんによっては、検察官に告発し、公訴されることがあります。

3.上場準備と重加算税

この税務調査は普通に受ける場合でも厄介なものですが、上場準備の際には別の理由で非常に慎重な対応が求められます。

税務調査で課税上の問題が発生し、その原因として「仮装(事実と異なる記録等)」や「隠ぺい(事実を隠すこと)」があったと見られた場合、税務署はその納税者に「重加算税」を課します。

この重加算税、その内容や頻度(5年以内に同税目など)によって、追徴税額の35%~50%もの加算額を納付しなければならないのです。

そして、さらに極めて重いのはそれがほかの分野に与える影響です。

重加算税は交通違反でいうと「赤切符」のようなもので、仮に送検や起訴がされなかったとしても、それらの犯罪行為と同類の「悪質な」税逃れとして取り扱われるのです。

ここで問題となるのが上場準備における「審査」です。

上場審査は、その会社が上場するに足る資質を有しているかを審査する手続きで、会社の経営内容、管理体制や事業計画など広範囲な内容について検討がなされます。

この際、「重加算税が課された」という事実は、その原因となる「仮装・隠ぺい」という事実から、監査意見の修正につながる可能性があることや、税務訴訟の可能性などから、上場審査において厳しく見られてしまう場合が多いのです。

4.上場準備と税務調査

税務調査は全ての会社に必ず頻繁に入るわけではありませんので、場合によっては上場準備中の会社も税務調査の対象とならない…と思われるかもしれません。基本的に税務署には「上場を準備している」という情報そのものは入らないからです。

しかし実際、上場準備を進めている会社には必ずと言って良いほど税務調査が入ります。

それは、税務署がおおよそ以下のような手順で調査先を選定しているからです。

- 納税者を質的に区分

納税額が大きく、過去に脱税なども皆無な優良法人から、脱税などが高い確率で見込まれる継続管理法人まで、いくつかのカテゴリーに分かれています。 - カテゴリー別の管理

上記のカテゴリー毎に現状を把握し、調査が必要であるかどうかの準備をします。業績が急に落ち込んでいたり、好況業種の中低調な業績だったり、またその逆の場合でも調査対象になることが多いようです。消費税の年税額が還付になっている場合も調査対象になりやすいと言われています。 - 調査先選定

管理によって収集された情報、これまでの調査実績(頻度)等を勘案して調査実施先を選定します。

これらを上場準備会社にあてはめると、業績の急激な伸びや人員増、資本金の増加など選定対象となる条件が多くあることがわかります。

ということで、上場準備中の会社には、特に急激な変化を起こす上場直前に税務調査の入る可能性が高いのです。

もちろん、そのような状況できちんと気を付けていなければ重加算税のリスクも高く、思わぬところで遅れたり、場合によっては上場準備自体がダメになってしまうこともあり得ます。

5.どうしたらいい?

重加算税のリスクを低くするためには、いくつか方法があります。

細かく書くとそれぞれの項目が一つのコラムになるので、ざっと箇条書きしてみます。

詳しくはこちら(税務調査を受けない方法 -税理士法33条の2の添付書面-)の記事をご覧ください。

- 経営者が税務に対する正しい姿勢を持つ

なんだそれは??と思われるかもしれませんが、この姿勢は意外と調査官の良い心証に効きます。良い心証が得られるということは、「仮装・隠ぺい」ではなく単なる「誤謬」として取ってもらえる可能性が増えるということと同義です。

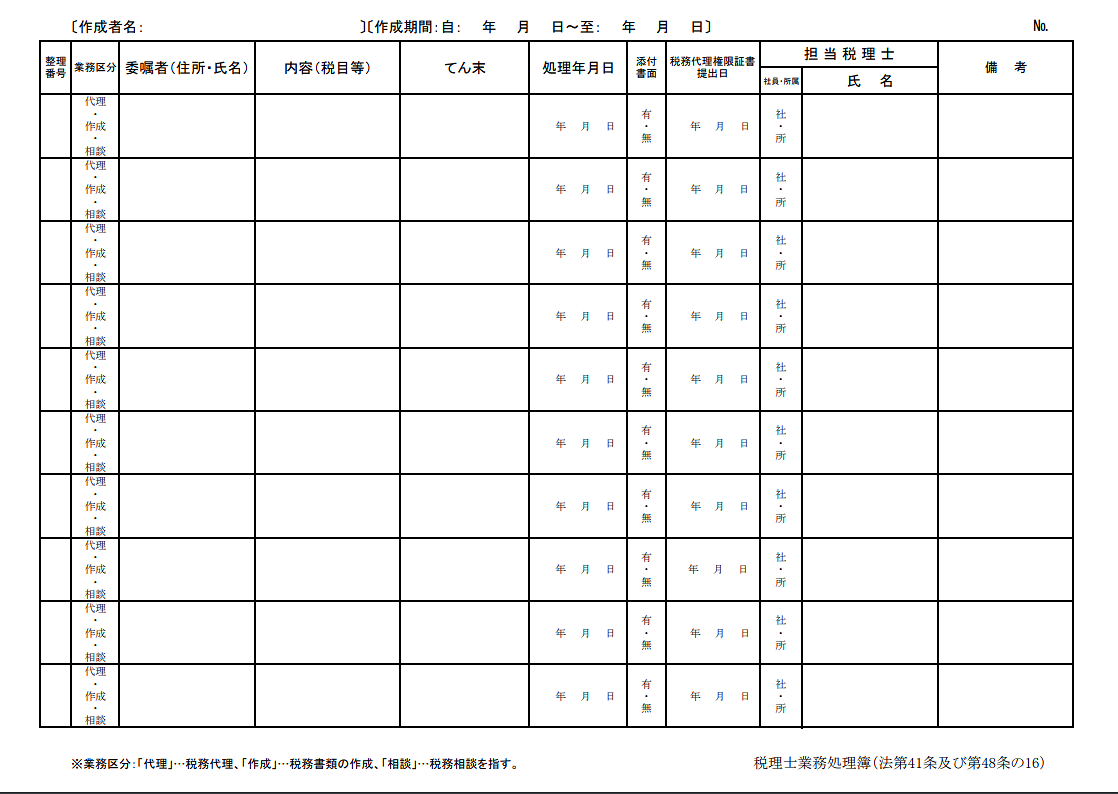

来社して最初の1時間程度のやり取りから得られる心証で、その後の調査結果が大きく変わる場合があります。 - 税務調査の可能性を減らす文書(税理士法第33条の2添付書面)を税理士に作成させる

これは、税理士がどのような書類を入手し、どのような手続きを経て申告書を完成させたか説明する文書です。この文書を税務署に提出することで、税務調査のリスク、特に重加算税に至るような重大な問題点のリスクをほぼゼロにすることが可能です。但し、この書面を有効に作成できる税理士はまだ全体の数%程度と言われています。 - 上場準備をよく知り、税務調査対応に強い税理士を活用する

上場準備の際は、税務調査だけではなく様々に重要な論点が現れます。これは、一介の中小企業から上場会社という影響力の大きな会社に転じていくプロセスだからです。その際、上場やその準備を知っている税理士とそうでない税理士の場合には、対応に大きな差が出ます。

またもちろん、税務調査対策(防止も含め)を多く手掛けているかどうかも判断基準となります。

以上

-300x206.gif)