30年以上前の映画「マルサの女」で一躍有名になった「査察」。

この制度は、受忍義務はありながら事実上任意である「税務調査」とは違って、悪質な脱税者を強制的に取り調べ、脱税について刑事責任を追及する強力な手続です。

この「査察」について、昨年令和元年度の実績が国税庁から発表されました。

1.税務調査と査察

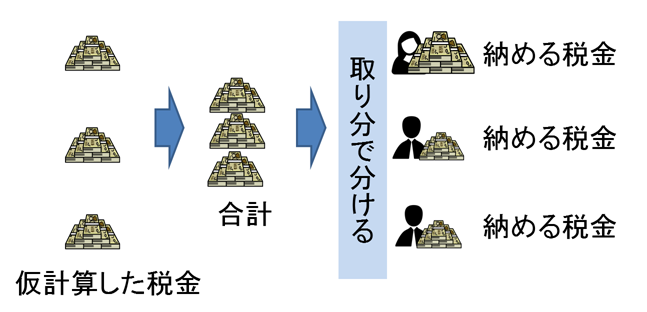

法人税、所得税、相続税など主要な税法は「申告」による課税制度を採っています。つまり納税者が自分で申告書を作成し、これに基づいて納税することになります。

この場合、納税者全員が正しい知識と納税意識に基づいて申告・納税をするなら良いのですが、間違いや不正などの可能性は否定できません。このため、何らかの形で申告された内容が正しいかどうかを確認する制度が必要となります。

この目的を達するために存在するのが税務調査という制度で、一般的には納税者の同意を得て行う、いわゆる任意調査が実施されます。

しかし不正等により故意に脱税をする者には、税額を正すだけではなく刑事責任を追及するため、犯罪捜査に準ずる方法で調査する場合があります。これが査察(ささつ)調査です。

この査察調査の結果いかんによっては、検察官に告発し、公訴されることがあります。

通常の税務調査がそれぞれの税目に応じた法律に基づいているのに対し、査察調査は「国税犯則取締法」という特別な法律に基づいて行われます。

2.令和元年度の概要

国税庁は、毎年この査察を行った実績や事例を公表しています。

これは、活動実績を納税者に報告すると同時に、犯罪行為となる脱税についてどのように発見し、刑罰を与えたかという事例を紹介することで、適正・公平な課税の実現と申告納税制度の維持に資することを目的としています。

公表された内容のあらましは以下の通りです。

- 全国で116件(平成30年度は121件)を告発、発見された脱税総額は93億円(同112億円)

- 消費税還付事案11件

- 国際事案25件、海外に不正資金を隠した所得税ほ脱事案で、国外財産調書(国外財産が5000万円を超える場合に提出義務のある調書)の不提出犯を初適用

- 無申告事案は、過去5年間で最も多い 27 件を告発。

- (なぜか)相続税の脱税額がほぼゼロ

- 告発の多かった業種上位3業種は建設業、不動産業、人材派遣でここ数年順位とともに変化はないが、第4位に下水道管調査業が登場

3.告発事例

①海外法人を利用して法人税を免れた情報商材関連会社

投資に関するノウハウを紹介する情報商材に関する取引などで得た多額の利益を、海外の法人を利用して不正に法人税を免れた事業者について、外国との間で締結した租税条約に基づく情報交換制度(詳しくは「CRS(共通報告基準)であなたの口座情報が筒抜け?」を参照)を活用するなどして、不正取引を解明し告発

②消費税還付コンサルにより多額の利益を得た税理士

不動産投資家に対して金地金売買を利用した消費税還付のコンサルティングを行うことにより、多額の利益を得ていた税理士本人の脱税を告発。

③芸能スタイリスト会社の無申告

芸能関係のスタイリスト事業により得た所得に係る法人税及び消費税の申告義務を認識していながら、確定申告を行わず故意に納税を免れていた単純無申告事案を告発しました。

4.資料

詳細は、国税庁発表の「令和元年度 査察の概要」に記載されています。