以前「監査等委員会設置会社へ移行した場合、ここに注意」 において、監査役会制度と監査等委員会制度(以下「監査役等」制度とします)における法律、実務上の違いとその対応について説明しました。

監査等委員会という制度自体への疑問や批判はありますが、今後の企業にとって「ガバナンス強化」という方向性が必要なことは明らかであり、監査役や監査等委員(この記事においては「監査役等」とまとめます)にとっては、これまで以上にその役割が重視される時代になっていると思います。

そうなると、「では監査役等はどのように監査すべきなのか」という論点が今まで以上に重要になってきます。

さらに法や会計に関する制度や実務が複雑化し、また様々な分野でコロナ対応やDX(デジタルトランスフォーメーション、デジタル化による変革)が生じている今、監査役等はどの論点においても非常に難しい判断や実務を迫られていると言えます。

会計分野はその中でも非常に重要かつ複雑な分野であると言えますが、その中でも特に専門的な分野である「会計上の見積り」という論点については、会計監査人たる監査法人や公認会計士に「任せきり」なのが実情で、リスクに比較して監査役等の理解、対応が十分とは言えないと感じています。

そこで今回は、この論点についてその概要とリスクの重要性、そして監査役等がどのような姿勢で、如何に対応すべきかについて、「会計の専門家でない」方でも理解、実践できるよう簡単に説明したいと思います。

かなり長くなりますが、是非ご一読ください。

====================================================

1.会計不正とは何か

最近特に注目を集めている会計不正。この会計不正はなぜ発生するのでしょうか。

投資家が株式に投資する際、最も重視する資料の一つが「決算書」です。

決算書は、会社が持つ現在・将来の「稼ぐ力」を見出すために必須のデータがふんだんに盛り込まれています。基本的に投資家は、このデータとその他の情報を組み合わせ、投資判断を行っているのです。

そうなると、この決算書を「実態より良く見せる」行為(古くから「粉飾」と呼ばれてきました)は、投資家を欺いて資金を得る、本質的には詐欺と同様の悪い行いであると言えます。

このような行為を、一般に「会計不正」と呼びます。

2.会計不正の類型

この会計不正、実は大きく分けて3つほどの類型があります。

①虚偽の事実に基づいて会計処理するもの

②子会社や関連会社、協力会社等を利用して損失を繰り延べるもの

③「会計上の見積り」を悪用するもの

このうち、①には、在庫の水増しや、架空売上などが当たります。実際に存在しない在庫や売上を計上することで、財産や利益を実際より増やして見せる、最も古典的な会計不正です。

売上から仕入や経費を差し引いたのが利益なのですが、仕入れた商品のうち決算期末に「在庫(まだ販売していない)」となっているものについては、「売上から差し引く仕入」に含まないことになっています。

このため、仕入は実際の金額を計算しておき、在庫を実際より不正に増やしておけば「売上から差し引く仕入」が少なくなり、結果として利益が水増しされるのです。

増やした在庫は実態のない資産として計上されますから、上の水増しされた利益と合わせて二重に会社の「稼ぐ力」を過大表示していることになります。

また、②には、損失の「飛ばし」や、循環取引(特定のグループ内で売上をぐるぐると回し、損失の発生などを先延ばししていくこと)が当たります。

これらは昔からよく行われる会計不正ですが、①は実地棚卸(棚卸資産を実際に数えて集計すること)や売掛金の確認(取引先に売掛金残高がどれくらいあるかを問い合わせること)で判明しますし、②に関しては子会社の監査や、通常と異なる条件の取引を調査することである程度見出すことが可能です。

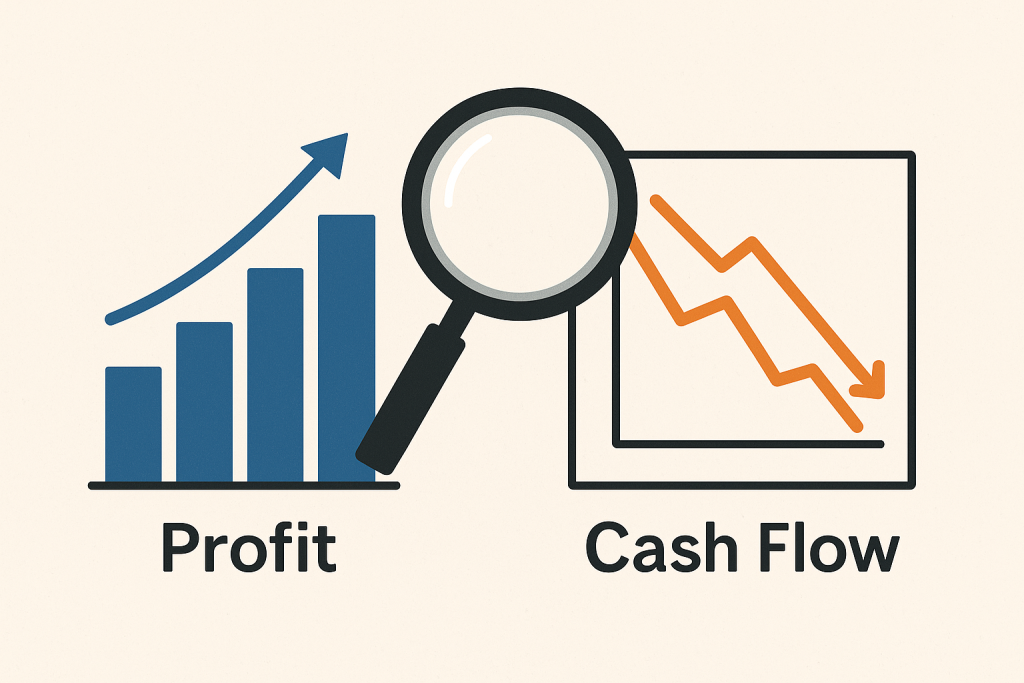

これに対し、③に挙げた「会計上の見積り」の悪用が行われていることを監査によって発見するのは大変難しいのです。それは会計上の見積りが一般的に可視化できる事実とは離れた、「将来の予想」という重要な概念から作られているからです。

以下、もう少し詳しく説明します。

3.会計上の見積りとは

会計上の見積とは、一般に会計で取り扱う「売上」や「費用」といった個別の取引に関するものではなく、いくつかの特殊概念を含み、少し広い意味合いを持つ考え方です。

この会計上の見積について、日本公認会計士協会は、WEBページにある解説(「会計上の見積りの監査」)内で次のように説明しています。

=================================

財務諸表に含まれる金額のうち、将来の見積や既に発生している事象であるがその金額を確定するための情報が不足している場合など、決算上、金額を見積もって計上しなければならない場合を「会計上の見積」という。

=================================

この見積りには正しい情報が必要ですが、経営者が利用可能な情報やその信頼性には様々なものがあり、結果として会計上の見積りには不確実性が伴います。

単に不確実性が大きいだけではなく、経営者が利用する情報を偏って選択した場合、重要な虚偽表示(不正)が発生する可能性が高くなるのです(国際監査基準第540号より)。

会計上の見積りが関係する論点はいくつかありますが、以下、その例と想定される不正の可能性をいくつか挙げてみます。

①工事進行基準による収益計上

工事進行基準とは、工事やソフトウェアの開発等の売上を「完成した時に計上する」のではなく、その進捗に応じて計上する方法を言います。

総額100億円の工事を3年で進める場合、1年目の進捗が30%、2年目が45%、3年目が25%だったとすると、それぞれの年度における売上高(完成工事高)の計上額は30億円、45億円、25億円となります。

また、仮に工事が何らかの理由で赤字となることが分かった場合には、その赤字は進捗で分けずに全額が一度に計上されます。

この工事進行基準には、主に「収益総額」「原価総額」「進捗度」という3つの見積り要素が必要ですが、これらを操作することで、各年度の売上や利益を実際より大きくすることが可能になります。

②貸倒引当金

貸倒引当金とは、取引先や貸付先から将来どのくらい債権が回収できるかを見積り、あらかじめその債権を「仮に」減らしておく方法を言います。通常なら債権は全て回収できるものですが、相手の財務状況が悪くなるとこの減額を検討しなければならない場合が出てきます。この「仮に」減らしておく部分が「引当金」です(実際に貸し倒れが起きると、「貸倒損失」として処理します)。

例えば、10億円を貸し付けている先が経営不振で資金ショートを起こしそうな際、担保などを見積もっても3億円しか回収できない可能性がある場合、帳簿に計上した10億円はそのままで、負債の部に7億円の引当金を計上します。このネット額3億円が「回収見込み額」となり、引当金とした7億円部分は「費用(損失)」として利益を減らします。

この「回収可能性」は、「見積の見本市」とも言えるほどたくさんの論点があり、それぞれを操作すれば驚くほど大きな結果の差すなわち利益への影響となって現れます。

③税効果会計の繰延税金資産

税効果会計は相当難しい論点のようで、弁護士や企業経営者からもたまに「繰延税金資産って一体何?」なんていう質問を受けます。

この税効果、会計の理論としては非常に複雑なのですが、シンプルに要点を説明しますと、以下の通りになります。

- 会計で計算される「利益」と、法人税率を掛ける「所得」とは違うものである

- その違いは、主に費用計上が認められるタイミングのズレによって生じる(たいていは会計の方が早く費用計上される)

- 会計で費用を計上しても、法人税で費用計上が認められないとなると、認められない部分については、とりあえず先に法人税を払っておかなければならない

- この「先に払った」法人税(これを法人税の前払と言います)については、将来費用が認められるまで会計上は費用として計上できない

上記の「法人税の前払」部分が、「繰延税金資産」と呼ばれているものにあたります(逆に法人税の未払に当たる部分が「繰延税金負債」です)。

支払った法人税から、会計上費用にできなかった部分、すなわち繰延税金資産にあたるものを差し引いた結果がその時期の税金費用となりますので、差し引いた分だけ税金費用が減り、利益を押し上げる訳です。

もちろん、問題となった支払などが将来会計上の費用として認められれば、対応する繰延税金資産は会計上その時の税金として計上されることになります。

ところがこの「法人税の前払部分」は、いつでも利益を押し上げる効果があるとは限りません。

法人税において認められなかった費用の計上が将来認められる時点で、もし企業が赤字と予想されたらどうなるでしょうか。

後で認められた費用が減らすべき法人税はそこになく、繰延税金資産として計上されていた法人税は「前払」としての意味を無くしてしまうのです。となると、前払という意味で計上された繰延税金資産は資産として扱うことは出来ず、利益を押し上げる効果もなくなってしまうのです。

この考え方を「繰延税金資産の回収可能性」判断と言います。この判断にも「将来の収益の見積り」という、非常に恣意性の入りやすい考え方が含まれています。

④退職給付会計

退職給付会計は、税効果会計よりさらに複雑な理論を抱えています。ですが、これもシンプルに説明するなら下記の通りになります。

- 現在雇用している人たちの退職金(規定や年金の状態で決まります)が将来どれくらい必要かを見積り

- それをきちんと払うには「現在」どれくらいの財産が必要かを見積もる

- これらの見積りに基づいて、現在足りない部分については費用を計上しておく

ご覧の通り、退職給付会計には「将来の退職金」と「それを払うための必要財産」という2つの見積りが必要です。

前者については退職金支給方法や昇給率、退職率、死亡率などを使用して計算するため非常に理論的に難しく、絶対の正しさとは言えないものの、年金数理士(アクチュアリー)など専門家に依頼することで、ある程度恣意性を排除した計算が可能となっているようです。

後者において問題となるのが「割引率」と言われる論点です。

現時点で計算すると、退職金を支払うための財源が10億円足りないと計算された場合でも、必ずしも今すぐ10億円準備しておかなければならない訳ではありません。投資利回りや期間を考えると、今これだけ準備すれば将来10億円になっている、という金額(現在価値)が計算できます。

この現在価値を計算する際に必要となるのが「割引率」です。この割引率の決め方にも一定の基準があるのですが、少しの操作で極めて大きな影響を与えることができるため、要注意の要素と言えます。

⑤減損

企業が持っている資産は、基本的に「稼ぐため」にあります。株主や銀行などから得た資金は、期待される以上の割合(投資利回り)で稼がなければ、営利を目的とする企業が存在する意義の一つが大きく失われるからです。

しかし、投資した資産(工場や有価証券など)が期待した収益を上げる事が出来なくなってしまうと、その時点で資産の価値は大きく下がってしまいます。現在の会計は、そのような兆候がある場合には、予想される収益の低下に応じて、資産自体の金額を引き下げてしまい、その引き下げた金額を損失として計上するように求めています。

これが、減損と言われるものです。

この「減損の兆候」を判断する際や、「予想される収益の低下に応じた資産の減額」を計算する際にも、会計上の見積りが大きく影響します。収益の低下を小さく見積もることができれば、大きな減損損失計上を回避できる場合があるからです。

その他、会計上の見積りが影響する分野は、減価償却計算、担保等で受け入れた資産の帳簿価額、各種引当金、リース資産の現在価値、市場価額のない有価証券の時価や国際会計基準における公正価値などたくさんあります。

4.監査役等の役割と対応

①監査役等と会計上の見積りの監査

会計上の見積りの計算には、経営者の意思決定や将来の見通しに基づく判断部分が大きく影響するので、場合によっては以下のような問題が発生します。

- 会社の業績に与える影響が重要な場合、経営者の恣意性によって見積りがゆがめられやすい

- 経営者は内部統制を無効化できるため、従業員を対象とした領域における内部統制システムの整備は、会計上の見積りを利用した会計不正には意味をもたない場合が多い

となると、会計上の見積りを悪用した会計不正に立ち向かうためには、経営者と直接対峙する権限や姿勢が必要となるのです。

このことから、たとえば監査法人等の会計監査人は、単に会計上の見積りの合理性を監査するだけではなく、「経営者が会計上の見積りを行う際に使用した重要な仮定が合理的であると判断しているかどうか」を「経営者確認書」という文書によって確認し、一定の牽制を掛けることにしています。

しかし、会計監査人は常に会社の内部と接触している訳ではありませんし、基本的には資料調査や従業員等へのインタビューのみに基づいて行われる会計監査で、経営者の意思が強く働く会計上の見積りを悪用した会計不正に100%対応など出来るものではありません。

また会計上の見積りに会計監査人が疑義を持ったとしても、経営者からある程度の外見的合理性をもって説明されたら、それを明らかに否定するだけの強い反証を用意することは極めて難しいのです。

また残念ながら、公認会計士たちも「不正」に真正面から対峙するようになってまだ日が浅く、対応が発展途上なのです。(「不正事例の研修を会計士に義務化 公認会計士協会 関根新会長」日経新聞記事)。

ここで私は、監査役等の役割がさらに重要になってくると考えています。

監査役等は、取締役会を筆頭に社内の重要会議に出席していますし、また通常は経営トップ層とも密なコミュニケーションを取っています。

このような立場に居る監査役等は、会計上の見積りを悪用しようとする兆候を最も早く感じ取ることができると言えます。

逆に、「対応しなければならない」という考え方もあります。

私のように会計が専門(公認会計士)である監査役等は言うに及びませんが、会計の専門家ではない方であっても、会社法における責任は専門家である者と変わらないと言われています。「私は会計の専門家ではないから分からない」と言っていてはいけないのです。

②監査役等の対処法

とは言ったものの、会計の知識なく会計の、しかも最も難しい分野の一つである「会計上の見積り」について、その合理性に関する判断を下すのはとても困難であるのも確かです。

そこで、そのような監査役でも対応が可能な方法をいくつかご紹介、ご提案してみます。もちろん方法はこれだけではありませんが、是非ご自身の能力をフルに発揮して対応してみて下さい。

a)トリガーを探る

会計上の見積りが必要となるシチュエーションには、往々にして「将来の損失発生可能性」がついて回ります。例えば、リストラ、投資の損失、退職金、貸し倒れなどがそれに当たります。

このような損失の発生可能性は、経営者をして会計上の見積りをゆがめさせる、悪いモチベーションとなり得ます。

そこで、監査役等は「近い将来損失になりそうな事象の発生可能性」について常にアンテナを立てておく必要があります。

もちろん、その事象がどれだけ損失を生むかという定量的な影響については、会計の知見を持つ監査役等、監査法人と協議することが必要です。

最も強力な情報源は「取締役会」や「重要会議」におけるやりとりですが、これ以外にも業界や競争相手の動向、場合によっては取締役以外の現場職員からの情報なども有用となる場合があります。

b)「質問力」を磨く

良い質問が出来る人は、良い情報を引き出せるだけではなくその場の状況をコントロールできます。会計上の見積りに対処するためにもこの力が非常に重要です。

例えば、「この債権の回収可能性は甘過ぎるじゃないか!」と断定的に指摘したとしても、先に書いた監査法人への対応と同様、専門的で一見合理性のある説明がなされたら、それを覆すだけの反証を用意することは素人にとって簡単ではありません。

これに対して、「この債務者の財務状況はどうやって調べましたか」「担保価値はどのように評価しましたか」「返済に回せるキャッシュフローはどうやって計算しましたか」「その確実性はどうですか」など、回収可能性を検討するに至った過程やその判断根拠について質問し、質問それぞれや他の状況との矛盾を探る方法は、相手に問題を自らさらけ出させる方法として有効です。

また、これらの質問と回答を正しく記録しておけば、万が一会計不正が発生した場合、自らが善管注意義務を果たしたことを立証できる証拠となり得ます(逃げを打つようですが、取締役や監査役等となる場合非常に大事な姿勢です)。

このような質問は会計的な知識がいると思われがちですが、一般的な経営者としての常識、リスク認識があれば十分に可能です。また、監査法人や会計の知見ある他の監査役等にアドバイスを受けても良いでしょう。

c)気兼ねしない

ここが一番大事な所です。

法律や会計の知見ある監査役等がそれぞれ法律、会計に関する質問、指摘をする場合はともかく、専門外の方が会計上の見積りに関係する質問をした場合、経営者や担当者から往々にしてあるのが下記のような反応です。

- 「この業界は普通こうですよ」

- 「○○と比較しても妥当だと思います」

- 「専門外なんだから黙ってろ」

専門外で分からないことも多い場合には、こういう切り返しをされるとそれ以上の突込みを躊躇してしまいがちですが、そこで引いてしまってはいけません。

上記のような対応があること、それ自体が問題の所在を認識していることの表れとなっている可能性もあるのです。

もし問題がないのならば、専門外の監査役等にもわかる客観的・合理的な説明を行うべきですし、それをせず押し通そうとする場合には、妥協せずにわかりやすい説明を求めるべきです。

d)監査法人との連携

会計監査を担当する監査法人は会計のエキスパート中のエキスパートですが、上記の通り経営者から「ある程度幅を持った」合理性を説明されたら、それを完全に否定する反証を出すことは困難です。

このような点を補完し、監査上のリスクを減殺できるのが監査役等の存在であるとも言えます。

通常、監査役等の監査は原則として「相当性」監査(会計監査人の監査結果を相当と認める)ではありますが、それ以前に不正発生リスクを見出し、あらかじめ減殺しておく機能は監査役等にしか期待できないのです。

5.終わりに

会計監査人の監査も監査等委員の監査も同じなのですが、監査の本質的目的は「監査意見を出すこと」ではありませんし、「不適正、不適法意見」といったダメ出しをすることでもありません。

監査を進めていく上で、その監査の目的に応じて適切な経営、情報開示を行っていく体制が整備されていくようリードしていくことが一番の目的なのです。その結果として出されるものが監査報告であると私は考えています。

このために、監査役等は普段からアンテナを十分に張って適切な質問力により情報収集し、目立たず静かに平時のガバナンスを支える役割を果たすべきであると思います。

会計上の見積りが急激にそのリスクを増すのは、会社が業績落ち込みの階段を一段でも降りはじめた時、経営者がそれと気づかずに追い込まれ始めた時です。

如何に初動で止めるか、平時にその芽を摘み取っておくかが非常に重要です。

偉そうなことを書いてしまいましたが、このコラムが「ガバナンス強化」の時代を生きる監査役等の皆さんの参考になれば幸いです。

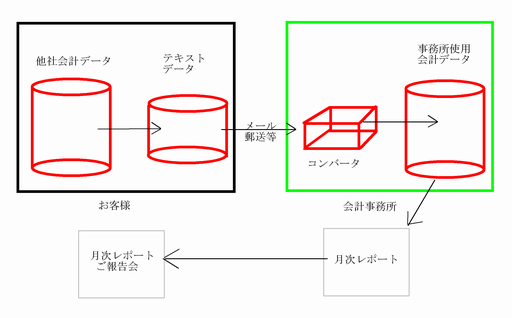

汎用データコンバータを利用した業務の例

汎用データコンバータを利用した業務の例