1.はじめに

新聞報道などで良く知られるように、税務調査で不正が発覚するケースは非常に多くあります。今回は、それはなぜかを制度から解き明かすと同時に、「積極的な利用の方法」について説明いたします。

CFE(公認不正検査士)が行う不正への対応は、時間的、費用的、また人的問題や法に基づく制約が多く、どのようなシチュエーションでも難しいものです。この原因の一つは、警察などと違って「強制力がないこと」にあります。

これに対し税務調査は公権力によって行われますから、この点において監査や不正調査とは全く異なる強力な手法であると言えます。とはいえ、税務調査が目的とするところは監査や不正調査のそれとは全く異なります。従って、「利用」と言っても、単純な話ではなく、それぞれの本質的違いを理解しなければなりません。

しかし逆に、そのような違いを理解し、実務を少し経験すれば、通常の不正対応において望むことのできない強力な力を得ることが出来るのです。

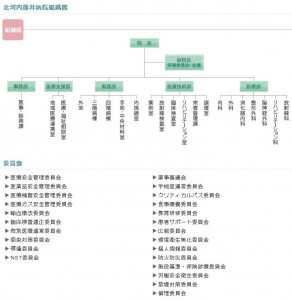

経理部門や会計士、税理士、弁護士など会計、税務、法律に携わる業種に限らず、取締役や監査役、内部監査部門など、内部統制の重要な部分を構成する方々全てにとって有用なお話になれば幸いです。

2.税務調査とは

1)税務調査がなぜ行われるか

法人税、所得税、相続税など主要な税法は「申告による課税制度(申告納税制度)」を採っています。このような申告納税制度の下においては、納税者が自ら申告書を作成し、この申告書に基づいて納税することになります。この場合、納税者全員が正しい知識と納税意識に基づいて申告・納税をするなら良いのですが、間違いや不正などの可能性は否定できません。このため、何らかの方法で「申告された内容が正しいかどうか」を確認する制度が必要となります。この目的を達するために存在するのが税務調査という制度です。

この税務調査を行う際、一般的には、原則として納税者の同意を得て行う、いわゆる任意調査が実施されます。しかし不正等により故意に脱税をする者には、税額を正すだけではなく刑事責任を追及するため、犯罪捜査に準ずる方法で調査する場合があります。これが査察調査(いわゆる「マルサ」)です。査察調査の結果いかんによっては、検察官に告発し、公訴に至ることがあります。

2)税務調査でなぜ不正が見つかるか

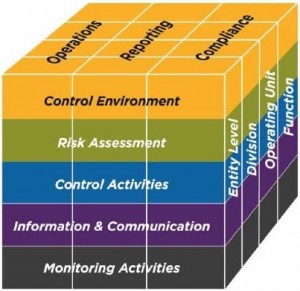

①税務調査と監査、不正検査との比較

税務調査で不正が見つかる理由を考える前に、税務調査と監査や不正検査とを比較し、共通点や相違点を探ってみます。

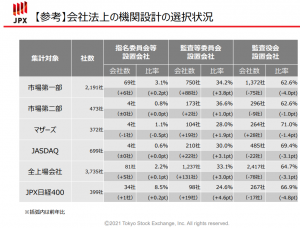

次の比較表は、「公認不正検査士マニュアル」に記載されている「監査と不正検査の比較」をベースに、税務調査に関する部分を加筆したものです。

表 監査、不正検査、税務調査の比較

|

|

監 査

|

不正検査

|

税務調査

|

|

実施時期

|

周期的

(四半期、決算期など)

|

非周期的

(不正発生時)

|

非周期的

(但し一定の法則あり)

|

|

範囲

|

業務全般

(会計中心)

|

特定の不正疑惑

(あらゆる領域)

|

税に関する領域

|

|

目的

|

意見表明

|

責任の所在特定

|

適正な申告・納税

|

|

問題点の扱い

|

依頼主への報告、開示

|

依頼主への報告、司法

|

税法に基づく処分

|

|

網羅性

|

リスクアプローチ

に基づく範囲

|

対象不正疑惑の

全て

|

実務上問題と

されない

|

|

相手との関係

|

非対立的

(強制性なし)

|

対立的

(強制性なし)

|

対立的

(正当理由なく拒めず)

|

|

方法論

|

監査技術

|

不正検査技術

|

税務調査技術

(職人的部分あり)

|

|

仮説の根拠

|

職業的猜疑心

|

具体的証拠

|

具体的証拠と経験

|

|

コスト要求

|

高い

|

依頼内容による

|

低い

|

②具体的な税務調査手法

それでは、実際の税務調査がどのように行われるかについて、法人税の任意調査を例に簡単に説明します。

法人税の税務調査は、主に以下のような論点をターゲットに行われます。

- 売上除外など収益の計上漏れ、計上時期のずれ

- 経費水増しや架空計上、計上時期のずれ

- 棚卸資産など、貸借対照表項目の過少計上(簿外資産の有無)

- 税制上の特例など、適用要件あるものの実態調査

そして、その際取られる手法は、おおよそ以下のようなものです。

- 分析的手法より、実証手続に徹底してこだわる(白色申告の推計課税を除く)

→「現地、現実、現物」の確認

- 仮説検証アプローチ

但し、その仮説は後述する資料や経験に基づくものが多く、職人的。性悪説に基づく。

この点、「リスクアプローチ」の概念はまだ完全に取り入れられていない感がある。

- 非財務分析・内偵

- 非財務数値との比較分析や内偵(現金商売に対する場合が多い)など。

- 反面調査 非常に強力な手法であるが、あくまで任意の調査手法の一つ

- 尋問手法 世間話から徐々に会社概況や業務の内容に移行し、資料や他の証言との矛盾を探る手法。

③資料収集

不正調査は「初動」が重要ですが、理想的には「不正調査が必要となった時点で確定的な情報、証拠が手元にある」場合には効果的な調査が可能となります。ただ、そんな都合の良い状況を一般の不正調査業務で実現することはほぼ不可能です(この意味で、GoogleやFacebookのような会社が不正調査ビジネスに進出すれば、事の是非はともかく非常に面白いかもしれません)。

ところが、税務署にはその「都合の良い理想」があるのです。これを資料収集制度と言います。税務署は普段から様々な情報を集め、既に膨大なデータベースを手元に確保しているのです。この収集方法で代表的なものが、「取引資料せん」、「調査時の資料収集」です。

まず「取引資料せん」とは、特定期間の特定取引(売上、仕入、外注費、諸経費など)について、取引先の住所、氏名、取引年月日、取引金額、支払先の銀行口座、取引内容などを記入した情報を収集するものです。これは税務署が納税者に「任意」での協力を依頼し、提出を受けることになっています(法定外資料に分類されます)。

後者「調査時の資料収集」は、税務調査で訪問した先で収集した取引記録です。税務調査の過程を注意深く見ていると、自らの税務調査とあまり関係がなさそうな取引まで便箋にメモして帰ることがあると思います。メモしている内容は上の「資料せん」と基本的に同じです。

これらの情報は全て国税局のコンピュータ(国税総合管理システム KSK)上にデータベース化され、各税務署で利用可能な状態となっています。例えば、沖縄で収集された資料に北海道の事業者との取引があれば、北海道の調査官がその資料を調査時に利用できる訳です。架空経費など、不整合を生む初歩的で単純な不正は、この収集した情報で比較的簡単に発見できます。

3.不正調査・防止への活用

1)税理士とのコミュニケーション

このように、税務調査は不正調査と非常に似ており、また一般的な不正調査においては権限上得難い情報も利用できます。となれば、冒頭で述べた通り、税務調査において不正が発覚しやすいことも理解できます。

しかし、税務調査で発覚している不正は、金額的な重要性の少ないものを含めると実は氷山の一角なのです。調査官は不正の調査を主眼としている訳ではありませんから、増差(税額が増える論点)以外は原則として立ち入らず、その場の注意で済ませてしまう事も多くあります。税務調査件数にもノルマがありますから、自分の仕事に効果が少ない論点に正義感をもって立ち入るより、次に進んだ方が楽な訳です(実際、いわゆる「良い税理士」はこの落としどころを探り、税務調査におけるクライアントの負担を軽くするよう努力します)。

しかしこれを不正調査の観点から見ると、非常に大きな問題があります。不正は「税額を増やす」という論点において重要性が無くても、粉飾やコンプライアンス、レピュテーション上の大きな問題となる場合があります。また「網羅性」にさほど重点を置いていない税務調査でたまたま発覚したということは、ハインリッヒの法則(「1つの重大事故の背後には29の軽微な事故があり、その背景には300の異常が存在する」という経験則)から見ても重大な問題が隠れている可能性があるのです。

また、会社側で税務調査を担当するのは経理担当者や社長など経営者自身であることが多く、これらの問題が自らに関係する場合には、当然隠蔽の意思が働きやすくなります。

このような問題に対しては、税務調査に関しては内部監査担当者や監査役が進捗や発見事項を把握してくことが重要です。税務調査担当職員や顧問税理士とコミュニケーションを取ることはもちろん、税務調査日程や調査官との面談、調査への立会、報告会への同席など、表に出ない問題点を闇に葬らせない牽制が効果的であると考えます。

2)税理士法33条の2書面、意見聴取制度の高度な利用

税理士法第33条の2に規定された「書面添付」制度は、申告書を作成するに当たって計算した事項等を記載した書面(添付書面)を税理士が作成した場合、当該書面を申告書に添付して提出した者に対する調査において、税務調査の通知前に、添付された書面の記載事項について税理士が意見を述べる機会を与えなければならないという制度です。

実務を踏まえて簡単に言いかえますと、「調査に入る前に、税理士が申告書の内容(主に適切に作られているかどうか)について意見を述べ、事前に調査の要点について議論、結論まで出すことが出来る」というものです。また場合によっては調査そのものが省略される場合もあります。

この制度が素晴らしい所は、「この意見聴取段階で結論の出た項目については、もしその後調査を開始したとしても一切触れられることがない」という点です。

このような点を税理士と連携して上手に活用できれば、「当局との意見の相違が問題となりやすい税務スキームなどは調査の対象から外し、経営者自身も気づいていない誤りや不正を税務調査の過程で発見する、あるいは発生しないよう牽制する」といった非常に高度な利用をすることも可能です。

私も実際このようなケースをいくつか経験していますが、先に述べたような強制力や資料収集力を持った税務調査が不正対応に与える影響は絶大なものがあります。

税理士法33条の2書面については、こちらのコラム(「税務調査を受けない方法」)を参照

4.税務調査による不正発覚事例と分析

1)架空循環取引

日本公認会計士協会 会長通牒平成 23 年第3号「循環取引等不適切な会計処理への監査上の対応等について」は、循環取引について「経営者、あるいは特定の事業部門責任者等により意図的に仕組まれる為、正常な取引条件が整っているように見える場合が多い」と述べ、下記のような特徴を持っていると説明しています。

- 取引先は、実在することが多い。

- 資金決済は、実際に行われることが多い。

- 会計記録や証憑の偽造又は在庫等の保有資産の偽装は、徹底して行われることが多い。

この会長通牒でも述べられているように、架空循環取引は非常に巧妙に正常取引を偽装しており、一般的なリスクアプローチに基づく監査によって発見することには限界があります。また、平成25年に発表された「不正リスク対応基準」でも、架空循環取引への対応は「取引先企業の監査人との連携」が必要であるとして継続審議となっています。

しかし、税務調査は前述の「反面調査」や「資料せん」、そして取引内容や債権債務、棚卸資産などに関する質問により、架空循環取引から生じるわずかな不整合を見出す可能性を持っています。

循環取引は一種の粉飾ですから税務調査において主眼とすべき論点ではありませんし、監査と同様発見それ自体は難しいものです。しかし調査の過程においてその兆候が出ることも多く、調査官と会社担当者間のやりとりを十分に把握しておくことが重要です(調査による発見・摘発は難しくても、不正リスク評価上重要な情報の得られる場合があります)。

事例:広島ガスグループ架空循環取引(税務調査での発見事例)[PDF]

2)資産の流用、横領

- 旅行会社の架空請求書、領収書(出張日報とは合致)

- 領収書がコクヨ(会社名、住所、電話番号記載あり)であった点について注目

- 会社名を検索しても出ず、電話番号は生きているが電話は着信しない

結局このケースにおいては、出張のハシゴや安宿の利用によって節約した旅費と、架空旅費の差額を横領していました。

一般的に、税務調査において「コクヨ領収書」や「手書領収書」など、調査官が経験上疑問を持つ証憑類はよくピックアップされます。

ところが、税務調査の実務上は、他に大きな論点があった場合にはこのような論点が「口頭での注意勧告」にとどまることが多く、闇に葬られる場合も多くあります。この点からも、できれば調査の過程を把握しておく必要があります。

3)テレビ朝日社員が1億4千万円流用

テレビ朝日は2013年11月20日、外部の制作会社に架空の業務費などを請求させ、番組制作費合計約1億4100万円を着服したとして、プロデューサーを11月19日付で懲戒解雇したと発表した。同局によると、2003年11月~2013年3月までの10年間に亘り、伊東は制作会社3社に架空計上や水増しした業務代金を請求させ、同局から支払われた番組制作費を私的な国内外への旅行費用や服飾品購入に使用して、制作会社1社には見返りとして現金数10万円を渡していたという。 2013年8月に東京国税局の定例税務調査で発覚し、同局が内部調査を進めていた。本人は私的流用を認め、返済も始めているという。(以上WikiPediaより)

以上

![fb_logo_mitsubishi[1]](https://shiojiri.gr.jp/blog/wp-content/uploads/2021/07/fb_logo_mitsubishi1-150x150.gif)

![logo[1]](https://shiojiri.gr.jp/blog/wp-content/uploads/2021/07/logo1-150x150.png)