上場企業に対して平成20年4月から導入された「内部統制報告・監査」の制度や、平成18年から施行された会社法は、公認会計士の業界に「内部統制バブル」とも呼ばれる活況を呼びました。

内部統制システムを構築するためのアドバイスや、内部統制報告書の監査のため監査法人の業務は大幅に増えましたし、監査法人から独立してコンサルタント会社を設立するケースも多くありました。

それから10年以上経過した現在、内部統制という言葉は「監査コスト増」「内部統制報告書が不適正」とか、「重要な不備があった」といったマイナスイメージを持つものとなってしまいました。

しかしこの内部統制、実はその特性から、地方自治体、病院、社会福祉法人など非営利や公的な分野においても有効であり、また制度上も内部統制の整備が必要な状況となってきました。

今回は、病院における内部統制を例にとって、その概要と注意点をご説明します。

1.病院と内部統制

500床を超える病床数を備える大病院の場合、医・看護・薬局や事務局等非常に多くの役職員が従事する組織となるため、その組織管理を適切に行うことは、管理者の重大な責務となります。このような組織管理を考える際、「内部統制」は組織管理を考える際に重要かつ不可欠な概念となります。

内部統制を活用した組織管理手法は、一般的に株式会社などの営利企業の、しかも財務報告に関する分野に適用されることが多いですが、大病院等の医療機関も大企業と同様、職能別、階層別に組織化された存在であることに変わりはありません。このため、医療機関の特性に留意しながら、医療機関においても内部統制を導入することは、組織管理を適切に行うための手法として十分に有効です。

しかしながら、医療機関における内部統制は、その特性から一般の企業とは適用する目的や利用する構成要素が異なる場合もある点に十分な注意が必要です。

また、平成27年の医療法改正において、一定規模以上の医療法人に対して、公認会計士・監査法人による会計監査を受けることが義務付けられました(改正医療法第51条及び第70条の14)。

この「公認会計士等による外部監査」によって、おいては、監査の実施や意見に内部統制の整備状況が大きな影響を与えることが予想されており、この点でもますます重要性が増しています。

2.内部統制の説明

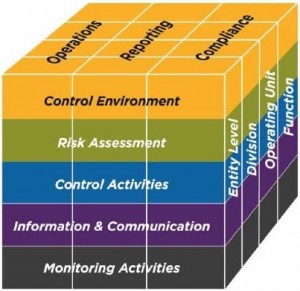

1992年にCOSO(「コソ」と読みます。トレッドウェイ委員会組織委員会の略称)が公表した「内部統制の統合的枠組み(COSOフレームワーク)」は、元々1980年代前半に発生した多くの企業の経営破綻が端緒となっています。

1985年にアメリカ公認会計士協会(AICPA)は、アメリカ会計学会、財務担当経営者協会、内部監査人協会、全米会計人協会に働きかけ、「不正な財務報告全米委員会(The National Commission on Fraudulent Financial Reporting)」(委員長J.C.Treadway, Jr.の名前を付してトレッドウェイ委員会)を組織しました。

このトレッドウェイ委員会は、多方面にわたる検討を行って1987年に「不正な財務報告」と題するレポートを公表し、不正な財務報告を防止し発見するためのフレームワークとその方策を勧告しました。この勧告においては、内部統制の重要性を指摘し、特にその評価に関する基準の設定ついて言及したことから、同委員会内に、内部統制のフレームワークを提示することを目的として、前述の組織委員会が組織されたのです。

このCOSOフレームワークは、内部統制は、事業体の取締役、経営者およびその他の構成員によって、以下の範疇に分けられる目的の達成に関して、合理的な保証を提供することを意図して、事業体の取締役、経営者およびその他の構成員によって遂行されるプロセスであると説明しています。

- 業務の有効性と効率性(業務活動)…組織の業務が目的通り、効率よく実行されるか

- 財務報告の信頼性(財務報告)…組織が公表する財務情報が正しいか

- コンプライアンス(法令遵守)…組織が全体として法令等を遵守しているか

またCOSOフレームワークは、内部統制が下記の5つの要素から構成されていると説明しています。

- 統制環境…組織の風土や経営者の姿勢など

- リスクの評価と対応…組織が抱えるリスクの認識や対応

- 統制活動…内部統制を有効にするため実際に行われる活動

- 情報と伝達…組織内外におけるコミュニケーション

- モニタリング…活動が適切に行われているかを確認

これらの内部統制を整備し、その整備状況についてテストやその評価を通じて問題点を認識し、さらにレベルの高い内部統制を整備していくというPDCAサイクルを繰り返すことで、そのような組織においてもその運営レベルを大きく改善することが可能になります。

3.医療機関の特殊性と内部統制

医療機関は、株式会社等一般的な営利企業と違い、下記のような特性を持っています。

- 経営者を頂点とした組織体制から生まれるトップダウン性と、医療等の現場における活動から行われるボトムアップ性が組み合わされた組織構造

- 職制の大きな違い(医療、看護、事務等)によるローテーション、部門間コミュニケーションの難しさ

- 医療行為、医薬品の取り扱いや医療保険制度(患者から直接ではなく、医療保険などから大部分の診療報酬が支払われる)を中心とした業務の特殊性、複雑性

- 委員会(様々な目的を持つ横断的組織)の存在

- 医療法等法令に加え医の倫理に基づくコンプライアンス意識

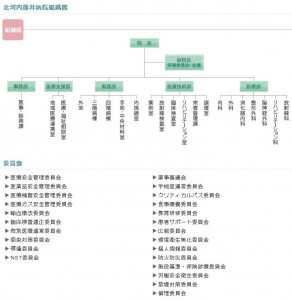

これらの特性を端的に表す組織図の事例を以下に掲載します(WEBページで公表されているもの)

一般的な会社と似たトップダウンの組織の他、各種の委員会が設置されていることがわかります。

これらの委員会における活動によって医療法人の方針を決まることが多くあります。

医療法人藤井会 北河内藤井病院 組織図

医療法人藤井会 北河内藤井病院 組織図

http://www.kitakawachi.fujiikai.jp/guide/organization.html

医療機関の内部統制、リスクマネジメントを検討する際は、少なくとも上記のような特性を理解した上で行う必要があります。このような特性を考慮して、内部統制の目的や構成要素を当てはめると、下記の通りになります。

①内部統制の目的と医療

- 業務の有効性と効率性(業務活動)

病院の業務(診療行為や購買、総務、財務、経理等)が適切に行われ、また効率的に実施されているか - 財務報告の信頼性(財務報告)

貸借対照表、損益計算書、キャッシュフロー計算書、財産目録といった、病院に必要な財務書類が正しく作成されているか - コンプライアンス(法令遵守)

医療法、薬事法といった法令を遵守するだけではなく、医療における倫理についても正しい姿勢を保つ必要があります。また、労働基準法、税法といった医療以外の法令についても、医療機関の特性に留意しつつ遵守する必要があります

②内部統制の構成要素と医療

- 統制環境

病院における経営者(社員、評議員、理事会、理事長など)の姿勢、病院における組織風土など - リスクの評価と対応

医療におけるリスクマネジメント(医療安全対策)、周辺業務におけるリスクマネジメント - 統制活動

事故防止活動などのチェック体制、診療報酬授受・購買等財務活動に係る承認体制 - 情報と伝達

医療事故、点数改定等医療に係る情報の収集、研修会や委員会活動など - モニタリング

医療安全管理体制、事務手続等に関する検査や内部監査

以上、大変簡単ですが医療機関において内部統制がどのように適用されるかを説明しました。