<かつて相続税対策の「定番」手法>

昔から相続税を減らす対策として定番と言われる手法があります。

それは、相続税評価額と実勢価格の差を利用し、多額の借入で不動産を購入することで、相続税評価額を大幅に圧縮するというもの。いわゆる「タワマン節税」にも通じる考え方です。

路線価などの評価方法は、「相続税計算の際の共通ルール」ともいえる「財産評価基本通達」に定められ、ほとんどの相続税実務はこれにのっとって行われていれば問題は全くありません。

しかし令和4年4月19日、最高裁判所は、実勢価格との大きな差を作為的に発生させる過度な節税策に対し、財産評価基本通達の伝家の宝刀ともいえる「総則6項」を適用し、通達評価を否認した税務当局の判断を支持する判決を下しました。今回の裁判は、従来の実務感覚に一石を投じるものであり、我々税理士にとっては衝撃的な事件と言っても良いものでした。

この判例は、今後の相続対策に間違いなく大きな影響を与えることになります

今回は、納税者にも税理士にも大きなショックを与えたこの判例について解説致します。

<対策がうまくいき、相続税がゼロに>

被相続人(亡くなった方)は、90歳の時に信託銀行等から合計約10億円超の借入を行い、2件の高額不動産を購入しました。

購入資金の調達や取得は、表向きは不動産事業承継対策の一環と説明されつつも、相続人らも近い将来の相続を見据えた税負担軽減効果があることを十分理解し、期待して実行されたものでした。

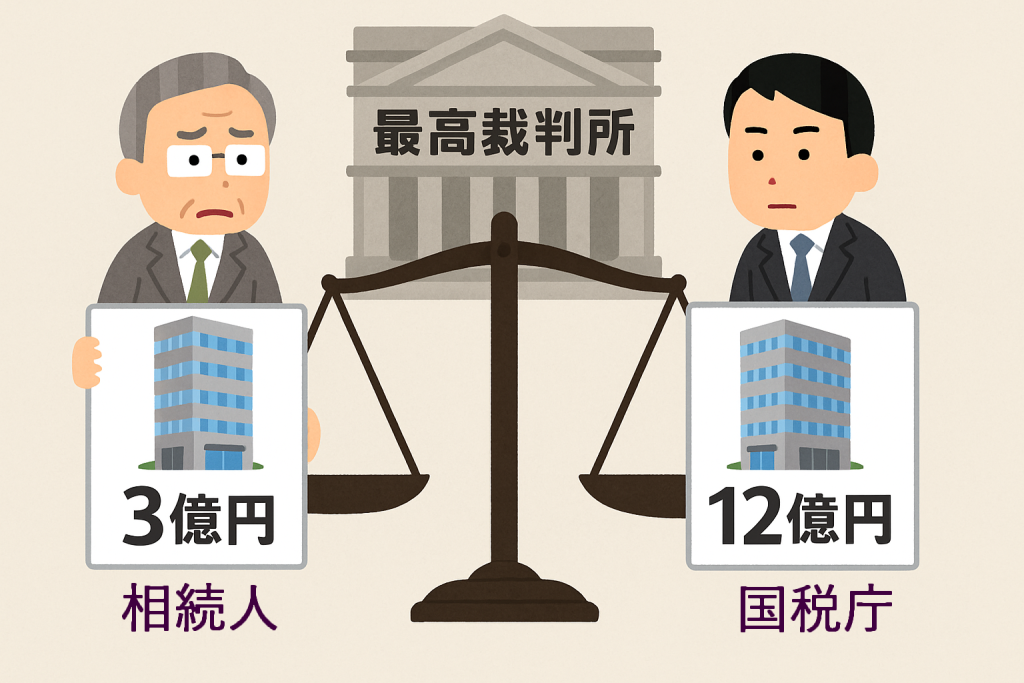

その後、被相続人が94歳で死去。これらの不動産と借入金を引き継いだ相続人らは、財産評価基本通達に基づき不動産①を約2億円、不動産②を約1.3億円と評価しました。

結果、借入金(相続財産を計算する際には控除します)を考慮すると課税価格はたった3,000万円程度となり、基礎控除を適用すると相続税額はゼロになってしまいました。

(おおよその流れ)

平成21年 不動産2物件購入

平成24年 相続発生

平成25年 不動産②売却、その後相続税申告書提出

<税務調査によって覆される>

しかし、相続発生直後に、相続税評価額がたった1.3億円だった不動産②を約5.15億円で売却していた事実もあり、税務当局は総則6項を適用。不動産鑑定評価に基づく時価(合計約12.7億円)で再計算し、更正処分を行いました。課税価格は9億円、相続税額は約2.4億円という結果です。

ゼロだった相続税が、なんと2.4億円になってしまったのです。

<最高裁の判断ポイント>

この後、最終的に持ち込まれた最高裁判所は以下の通り判断しました。

・時価の意味と通達の位置づけ

相続税法22条の「時価」とは客観的な交換価値を指し、評価通達は行政内部の統一的基準にすぎず、納税者への直接的な法的拘束力はない。よって、鑑定評価額が時価として妥当であれば、それが通達評価額を上回っても違法とはならない。

・平等原則との関係

租税法上の平等原則は「同様の状況には同様の課税」を求めるもの。通達は原則として画一的な評価を行うことで公平性を担保するが、通達適用が著しい不公平を生む場合には例外が認められる。

・合理的理由の有無

- 通達評価額と時価の乖離が極めて大きい

- 多額借入による高額不動産取得が高齢期に実行され、節税効果が極端

- 取得から相続までの期間が短く、直後に売却も行われている

といった事情が重なり、本件においては他の納税者と比較して「看過し難い不均衡」を生じさせると判断。通達評価ではなく鑑定評価での課税を適法としました。

実際の所、被相続人が信託銀行に相談した際、借入金により不動産を取得した場合の相続税の試算及び相続財産の圧縮効果の説明を受けており、この借入が相続税対策のためであることを十分に認識していました。

また、信託銀行のが借入に関して作成した稟議書には「理由」として「相続税対策」が明記されていました。

これらの事実は税務調査の過程で明らかになっています。

<実務への影響と留意点>

この判決は、総則6項の適用範囲について明確な数値基準を示したわけではありません。しかし、今後の税務現場では次のような点が重視されると考えられます。

・乖離の程度:通達評価と実勢価格の差が大きい場合、意図的な節税策と見られやすい。

・資金調達方法:常識的な範囲を超える借入や、返済期間が極端に長い場合はリスク大。

・取得者の年齢や事業目的:事業の必要性より節税目的が前面に出ると疑われやすい。

・取得後の経営計画:不動産事業としての計画が不明確な場合、節税意図と判断される可能性。

・相続直後の売却:取得当初から売却を視野に入れていたと見られる行動は危険信号。

・金融機関との関係:相続税に限らず、「過度な節税」対策は「脱税」と同様に扱われるとの強い認識を共有しておくこと

<おわりに>

今回の最高裁判決は、総則6項の「著しく不適当」という抽象的な基準の適用事例として重要な意味を持ちます。タワマン節税に限らず、不動産や株式評価にも波及し得る論点です。

節税と租税公平の境界線は依然として曖昧ですが、実務では“形式だけ整えた節税策”が通用しにくい時代になったといえるでしょう。今後は、取得目的や資金計画を含めた全体のストーリーが、税務当局から見ても納得できる形で備わっていることが求められます。