今年も年末調整の季節がやってきました。

ここ数年「新元号」「配偶者控除の改正」やそれに伴う用紙の変更などがあり毎年注意点が多かったのですが、今年はさらに永年大きく変わらなかった論点(基礎控除や給与所得控除)にまで改正がある大変な年になります。

改正論点を中心にわかりやすく解説しますので、経営者や給与担当の方は是非早めに手続きのスタートを、また働く皆さんはできるだけ早めに資料の提出をしましょう。

1.年末調整とは

年末調整とは、年末に在籍している役員・社員を対象として、毎月の給与や賞与から「天引き」(源泉する、といいます)されている所得税を、年末に精算する手続きのことを言います。

この精算が必要な理由は、主に以下の通りです。

- 所得税の計算は年末時点を基準にしているものがほとんどで、年末にならないと状況が確定しない

- そもそも、毎月の給与や賞与から計算されている税額は「仮計算」でしかなく、年末までの支給額を確定しないと正確には税金が計算できない

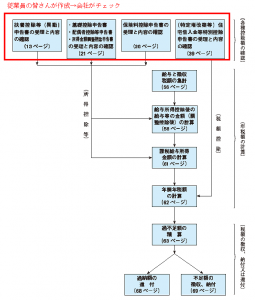

実はこの年末調整、上のフローチャートをご覧頂くとわかる通り、皆さんが記載される面倒な用紙(扶養控除等申告書、基礎控除申告書、配偶者控除等申告書、所得金額調整控除申告書、保険料控除申告書、住宅ローン控除申告書)の作成はプロセスのほんの入り口なのです。そして実はその後の手数が非常に面倒なため、会社側(特に人事部や経理部)には結構負担がかかっています。

このため、遅れたり督促されたりした場合に担当の方が不満な顔をしていても、ただでさえ面倒な手続きをさらに遅らせているわけですからわからないでもありません。

その入り口となる書類についてはできるだけ誤りや抜けのないよう、期限までに必ず出すよう協力してあげましょう。

2.令和2年から適用される改正一覧

今年(令和2年)から適用される改正は、以下の通りとなっています。

- 給与所得控除の引き下げ

- 基礎控除の引き上げ

- 所得金額調整控除の創設

- 配偶者控除、扶養控除などの合計所得金額要件の見直し

- 未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し

- 電子手続

3.給与所得控除の引き下げ

給与については、支払いを受けた給与額から、給与額に応じて変動する一定額を差し引いた金額に税金をかけることになっています。この「差し引く一定額」を給与所得控除と言います。

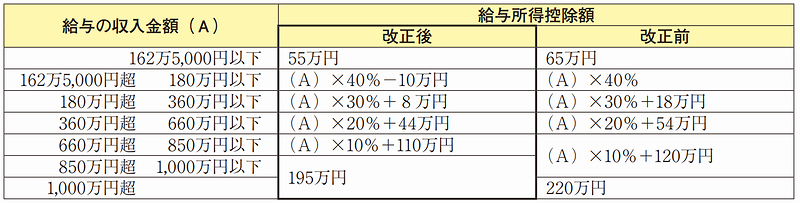

この給与所得控除の計算表が、下記の通り改正されています。

この表は慣れないとわかりにくいのですが、給与収入が増えるに従って、少しずつ給与所得控除額が増えるように作られています。

改正前後を比べてみると、給与収入が850万円までは給与所得控除が10万円減少し、その後は25万円まで減少幅が広がるように改正されています。

その分所得税が増えることとなりますが、後で説明する基礎控除の改正、所得調整控除の創設により一部増税の影響を打ち消すこととしています。

4. 基礎控除の改正

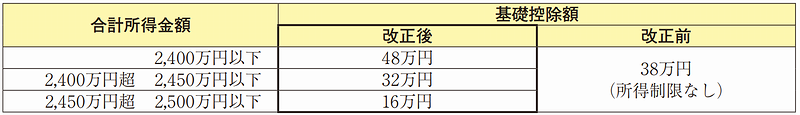

所得には全て税金がかかるわけではなく、「基礎控除」と呼ばれる最低ラインが設けられています。この基礎控除については、長い間どんなに所得の高い人であっても適用がなされてきたのですが、下記の通り合計所得金額2,500万円を超える方についてはとうとう適用がなくなってしまいました。

他方、2,400万円以下の所得者については10万円増額されています。

基礎控除の改正

この金額を計算するため、従来の年末調整書類に加え「給与所得者の基礎控除申告書」という用紙に記入の上提出する必要があります。

5.所得金額調整控除の創設

その年の給与の収入金額が850万円を超える所得者で、

①特別障害者に該当する人

②年齢23歳未満の扶養親族を有する人

③特別障害者である同一生計配偶者を有する人

④扶養親族を有する人

の総所得金額を計算する場合には、給与の収入金額(但し1,000万円が限度)から850万円を控除した金額の10%に相当する金額を、給与所得の金額から控除することとされました。

この金額を計算するため、従来の年末調整書類に加え「所得金額調整控除申告書」という用紙に記入の上提出する必要があります。

6.配偶者控除、扶養控除などの合計所得金額要件の見直し

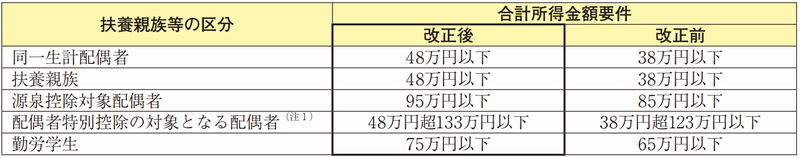

いわゆる「扶養の対象」である、同一生計配偶者、扶養親族、源泉控除対象配偶者、配偶者特別控除の対象となる配偶者及び勤労学生の合計所得金額要件がそれぞれ10万円引き上げられ、次の表のとおり改正されました。これは、基礎控除の最低限度が4.の通り引き上げられたことに関係したものです。

配偶者控除・扶養控除合計所得金額改正

7.未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し

配偶者と死別したり離婚して未婚のままであったり、扶養家族や子供がいる人、所得が一定の額以下の人を所得税法上「寡婦」や「寡夫」(両方とも「かふ」)と呼び、その条件に応じて課税所得が控除されることになっています。この制度、従来は女性の要件が少し広くなっていたり、全ての要件を満たす女性は控除額の割り増しがあったりと、男女差のある制度となっていました。

また、この制度の適用があるのは「民法上の婚姻関係にある者」に限られ、未婚のひとり親については対象となっていませんでした。

令和2年の改正においてはこの点が見直され、「ひとり親控除」と新しい「寡婦控除」制度に再編されました。

この改正については、別のページ ひとり親控除(令和2年 税制改正) において詳しく解説しています。

8.年末調整の電子手続

元々、「保険料控除申告書」や「住宅ローン控除申告書」を従来は書面(ハガキ等)で添付していた保険料控除証明書等は、保険会社等から送られる控除証明書等の電子データで提出することができることになりました。この手続を可能にするため、年末調整手続において、これらの電子発行された控除証明書等データ提出するための「年末調整控除申告書作成用ソフトウェア」(以下「年調ソフト」が無償提供されています。

年末町営の電子申告イメージは下記の通りです。

なお、従業員から年末調整申告書に記載すべき事項を電子データにより提供を受けるためには、勤務先があらかじめ所轄税務署長に、「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」を提出し、その承認を受ける必要があります。この申請書を提出した月の翌月末日までに税務署長から承認又は承認しないことの決定の通知がなければ、この申請書を提出した月の翌月末日に承認があったものとされていますので、例えば12月から年末調整手続の電子化を行う場合には、念のためこの10月末までには申請書を提出しておく必要があります(10月提出→決定通知がない場合には翌月、すなわち11月末日に承認があったものとみなされる→12月から利用可能)。

9.その他以前からの年末調整注意点 (改正で説明した書類を除く)

①扶養控除(異動)等申告書

年末調整においては最も一般的な様式で、要するに「年末時点での扶養家族について書く」書類です。しかしこの様式は意外と重要で「(仮に記載すべき扶養家族がなかったとしても)提出しなければあなたの毎月の源泉所得税額を非常に大きな率で計算しなければならなくなります。

なお年末時点の扶養家族状況はすなわち年明けの状況なので、それを考えて来年用(今年なら「令和3年用」)の用紙に記載してもらいます。

②配偶者控除等申告書の書き方

年末までの「本人と配偶者の所得見積額」を記載します。

配偶者控除、配偶者特別控除が前回の改正で廃止され「103万円」の制限がなくなったため、より複雑になっています。なお、年末までに実績が見積額と変わった場合は、翌年1月(源泉税の納付や源泉徴収票の提出)までは会社が訂正するか、または自分で確定申告が可能です。

③保険料控除申告書

保険料控除申告書は、生命保険料、地震保険料、社会保険料(国民年金や健康保険料)、小規模企業共済などを自分で支払っている時に記載します。また受取人が配偶者や親族となっている生命保険料や、生計を一にする親族の家屋を対象にした地震保険料が含まれます。

この控除証明書を提出する際には、証明書の添付、特に生計を一にする親族の国民年金支払証明書を忘れないようにしましょう。また、控除証明書に記載してある区分(生命保険の一般、個人年金、介護や地震保険の地震、旧長期など)についても十分注意して記載しましょう。

④住宅ローン控除申告書

正式には「住宅借入金等特別控除申告書」と言います。

ご存知の通り、この制度は住宅ローンを借りて家を購入した場合、数年に渡って住宅ローン残高の一定割合を所得税から控除してくれる制度です。しかし、1年目は必ず確定申告で手続きしなければなりませんので注意して下さい。