前回、前々回は、

- 公認会計士の監査を受けない中小企業でどのような会計不正が発生するか、また唯一対応できると言ってよい監査役がどのようにそのような不正に対応すべきか

- 上場会社でもよく行われて問題となる「循環取引(架空循環取引)」について説明し、どのように監査役が対応すべきか

についてご説明しました。

今回(最終回)は、在庫の過大・過少計上、架空人件費の計上、横領といった、中小企業でも頻繁に発生する不正について詳しく説明し、監査役がどのように対処すべきか検討します。

3)在庫過大、過少計上

この不正は、在庫を過大計上・過少計上することで利益を実際より多く、あるいは少なく見せかける手法です。

会社の営業利益は「売上高-売上原価-営業費」で計算されますが、この中の売上原価は「期首棚卸高+当期仕入(製造)高-期末棚卸高」で計算されます。

このため、在庫(期末棚卸高)を不正に調整すると、以下の通り利益が連動して調整できることになります。

- 在庫の過大計上→売上原価の過少計上→利益の過大計上(粉飾)

- 在庫の過少計上→売上原価の過大計上→利益の過少計上(逆粉飾、脱税)

在庫を調整することによる不正は、先にご説明しました売上を使った不正と比べ、自社(部門)が持つ在庫の有高を上下させるだけで済みますので、会社単独での実行が容易です。このため、入金の遅れなど外部からの情報や影響で発覚することがほぼありません。会社内部の管理体制で防止、発見するしかない不正であると言えます。

(事例)

E社は今期大きく売上を伸ばし、期末の時点で多額の法人税発生が見込まれていました。このため、E社は実地棚卸の結果算定された在庫金額を(書類上)大きく削ることで売上原価を不正に増やし、利益を圧縮することで法人税額を減額しました。業績が好調で例年と比較して利益率も高かったため、不正に増やした売上原価でも昨年度までと比べて大きく利益率が変動する訳ではなく、不正は発覚しにくいと考えていました。

ところが、決算期から半年後税務調査を受けた際、期末日後2週間程度の間に計上された売上伝票と在庫計上額、期末日直前直後の仕入額などを突き合わせた結果、期末日現在に存在しなければ売上が計上できない在庫が多数発見されました。この結果、期末の在庫残高が不正に減額されていることが発覚、追徴課税を受けました。

(発見・防止手法)

在庫に関する不正も、その実行の容易さに比べ発見はさほど簡単ではありません。例えば棚卸の際に現場を確認しに行く時間的余裕があったとしても、卸売業のように多量の在庫が多数存在する場合、過大計上や過少計上はもちろん、架空在庫や帳簿外の在庫を何のテクニックもなく探すことは至難の業です。ましてや期末日から何日も経過した状況で、何の資料もなくこのような不正を発見することは不可能と言っても良いと思います。

前述したような税務調査の担当官や公認会計士はこの手の発見手法をいくつか知っていますので、そのうちの一部をご紹介します。

- 前年度との比較

在庫の残高を前年度やその前と比較します。事例でご紹介したように、売上高や生産高が大きく変わっていれば前年度と変化がなくても異常のある場合もあり得ます。そのような場合は、売上高や仕入高などとの比率(回転期間や回転率と呼びます)で比較するのも有効です。 - 棚卸日直前の売上、仕入、製造

通常棚卸時には正確を期すため販売や仕入、製造をいったん止めますので、直前に販売されたものは在庫がなくなっているはずですし、仕入や製造されたものは在庫として存在するはずです。このチェックは販売や仕入、製造の会計データと棚卸集計表を突き合わせることで実施可能です。税務調査の場合はこの手法が良く採られます。

同様の手法として、棚卸日後1か月程度の在庫を自ら検数し、期末日からの売上、仕入、製造などの記録と突き合わせて期末日の棚卸高を推定し、棚卸集計表と合致するかどうかを検討する方法もあります。 - 滞留在庫や預け在庫、預かり在庫の有無

架空循環取引でも登場しましたが、長期間動きのない在庫や、仕入先などに預けていてここにはない、と担当者が主張する在庫などはそれぞれ架空在庫の可能性があります。もちろん架空在庫ではなくても、滞留していたり預けられているのは相当に異常な取引ですので、監査役としては取締役に状況の把握や承認の有無を聴取し、適切な対応を取るよう意見を述べる必要があります。

また逆に、棚卸表に上がっていないのに倉庫や工場に置かれている在庫についても、在庫の過少計上の可能性があります。得意先からの預かりであるなどと説明をされた場合でも、その事実を確認するのみならず、預かり自体が適切であるかを判断する必要があります。 - テストカウント法

棚卸の当日、現場を見て回りながらいくつかの在庫を自分でも数えてみます。その結果と現場の検数担当者の結果を照合して正しくカウントされているかを確認するとともに、後で作成される棚卸集計表において正しく集計されているかについても確認します。現場の担当者と集計担当者や経営層との共謀を防ぐため、それと告げずに検数する場合もあります。

4)架空人件費

この不正は、文字通り架空の人件費を計上する方法です。人件費は製造原価や販売費管理費の一部を構成しますので、架空計上をすることで、利益は実際より少なくなります。この目的は、直接的には法人税の課税所得を減らす、すなわち脱税に使用することにありますが、経営者が自由に使える資金(いわゆる裏金)をねん出するために使うことも少なくありません。

ただ、通常は会社の場合社会保険の手続がありますので、雇用した従業員などの氏名、住所、給与額などは届け出る必要があります。このあたり全く架空の人間を届出するとすぐにばれてしまいますので、非正規雇用、つまりアルバイトなど社会保険の加入義務のない方を対象とするケースが多いようです。

類似の不正として、全くの架空ではないものの、実際の給与計上額より少ない額を本人に渡し、差額を経営者が裏金として取得するというケースもあります。このような不正の場合、社会保険などの手続も適法になされていますし、また本人も手取りがある程度確保されていれば文句を言わない可能性がありますので、発見は比較的難しくなります。

また、結婚相手や親などの扶養になっている場合、その相手の所得税が増えるのを嫌って扶養の範囲内(例えば給与の場合は年間103万円)を超えないように、経営者に給与の調整を依頼する場合もあります。

私は架空人件費の事例に当たることはそこそこあったのですが、あまり面白いものはありませんので事例そのものは省略し、発見・防止手法に進みます。

(発見・防止手法)

架空人件費は架空の従業員を設定することから始めますので、最も有効な手段は「給与の一覧表に載っている従業員が実在するかどうか」を確認することです。

例えば給与台帳から何人かの従業員をピックアップし、現場に赴くか電話などで呼び出してみるというのは最も簡単な方法です。

実際の支払額が給与計算額より少ないという不正の場合は発見が若干難しくなります。振込支払が原則であれば本人の口座に正しい金額が振り込まれているかどうか総合振込依頼書の控などで確認すれば良いのですが、現金支払の場合は、給与を受け取っている本人からの供述がない限り証拠資料をつかむことがほぼ不可能と言って良いかもしれません。

5)横領(現金横領、架空仕入れなど)

会社の不正と言った場合、誰もが思い浮かべるのがこの「横領」です。横領は雇用者である会社の金品を不正に取得等することですので、それ自体が不正そのものです。しかし、例えば売掛金の回収横領、架空経費の支払、現金預金勘定の改ざんなど期末処理を中心とした不正会計を通じて、必ず決算書に問題を発生させることになります。このことから、会計監査の観点からも対処が必要となります。このセミナーにおいては、昨年発覚して注目された「仮病キャバクラ嬢への献身横領事件」を事例として取り上げたいと思います。

(逮捕)

勤務先だった工業用ゴム資材の卸商社『シバタ』の資金を自分の口座に振り込ませ、だまし取ったとして、警視庁中央署は2012年4月11日、電子計算機使用詐欺の疑いで、栗田守紀(もりとし)容疑者(当時33)を逮捕しました。直接の容疑は、2009年4月から翌年の7月まで、同社のパソコンを操作し、55回にわたって自分の給与とは別に計2億3000万円を自分の口座に振り込んだというものです。

栗田容疑者は同社が2005年に開設したインターネット・バンキングの法人口座の責任者に命じられると、すぐに不正に手を染め、以来約200回、計約6億円を詐取したと見られています。

(横領の目的)

栗田容疑者は同社の元経理係長。横領した金額のうち総額5億円以上を、なんとお気に入りのキャバクラ嬢に貢いでいました。

当キャバクラ嬢は、2004年ごろから、東京都葛飾区のJR亀有駅付近の店にて働き始めました。栗田容疑者は彼女と次第に親密になり、栗田容疑者はアフターも含めると月に数回は一晩あたり4~5万円使っていたそうです

その後ほどなくして、彼女は栗田容疑者に『胃がんを患っていて入院費や手術費が必要だ』と金を振り込ませるようになります。当初は数万や数十万だったその要請はエスカレートし、様々な病気にかかったと理由を付けた上で、多いときは一度に1500万円という場合もあったそうです。

その間彼女は「無菌室に入っているから」などとメールで連絡を取るだけで栗田容疑者に一度も顔を見せることはなく、見舞いに行くなどと言われると「信じてもらえないなら死ぬ」などと拒否していました。しかし実の所は、栗田容疑者から振り込まれた金をブランド品の購入やホスト遊びなどにつぎ込んでいたそうです。

(横領の手口、発覚)

同社は工業用ゴムやプラスチック資材などを卸す商社です。当時全国に40カ所の拠点を持つ中堅の同族企業で、業界内においては「堅実な経営」で知られていました。

これに対し栗田容疑者の不正手口は稚拙なもので、銀行から発行される口座の入出金記録や残高証明を破棄、自ら虚偽の記録を作成していたそうです。

結局、2010年7月に税務署の調査が入り、容疑者の不正が発覚しました。しかし時すでに遅しで、それまでに同社が余裕資金として持っていた数億の資金が失われたことになります。

(発見・防止手法)

このようなケースは、金額の多寡はあれ決して珍しいものではありません。共通しているのは、以下のような点です。

- 経営者に信頼される、堅実で文句も言わず休みなく働く経理担当者

- 人材に乏しく、担当者が十数年交代していない

- 担当者以外にはITに堪能な者がいない

- 老舗で、資金繰りに比較的余裕がある

このような横領を防ぐには担当者の交代(ローテーション)や強制的な休暇によって一時的に他人に業務をさせる手法が最適ですが、人材の限られる会社の場合にはどうしても躊躇してしまうと思います。しかし、厳しいようですがそのような方法を採らず一人の担当者が長期間経理業務を行っている場合、少なくない確率で、というより確実に不正が発生すると認識頂いた方が良いと思います。

なおこれらに合わせ、銀行からの残高証明や取引記録などについて、社内で別に作成したものやコピーを信用せず、必ず原本を確認する必要があります。残高証明などは社長等に直接届くなど、改ざんの隙を与えないという点をみせておくことで防止の一助にはなり得ます。

3.まとめ

1)監査役は不正にどのように対峙すべきか

これまで会計を中心に、会社で起こりうる不正のいくつかと、またその事例や対処についてご説明してきました。

不正リスクはどのような会社にもあり、完全にゼロにすることはできません。また、不正の手口それぞれに発見・防止手法も異なり、簡単に対応することができないものです。

公認会計士は、監査する際2013年4月から「不正対応基準」に従って監査しなければなりませんが、この基準を導入する際も相当な議論が交わされました。つまり、公認会計士にとっても不正への対応は難しい事なのです。

そうであれば、非上場会社の、しかも会計監査人がいない会社で、例えば経理や法務経験の乏しい監査役一人が不正に対して完全に対応することは困難を極めると言っても良いかもしれません。監査役は現場に多く立ち入ることも少ないですから、その点でも不正への対応は難しいと思います。

最後の項目は、このコラムのまとめとして、これまで説明した対応策などの他、監査役がどのような心構えで不正に対峙すべきかをご説明します。

2)変化の利用

横領や架空循環取引などに代表されるように、不正は担当者や商慣行が変わらないために発覚が遅れることが多くあります。

組織におけるの不正にとって、一種の「天敵」と言っていいのが「変化」です。この「変化」は、組織の変更、業務内容の変化、取り引き先の変動、そして監査役の交代や税務調査など、あらゆる概念を含みます。

監査役自らが変化を発生させるわけにはいきませんが、そのような変化がある場合には必ず不正が明るみに出るチャンスがあるという認識を持っておく、いわばアンテナを張っておくような気構えが必要です。

また、新たに監査役に就任した際も注意が必要です。不正はそれが根深いほど過去から連綿と受け継がれている場合が多く、昨年との比較だけで判断できない場合も多いのです。例えば、就任する期の貸借対照表における資産、負債の内訳をチェックし、不明な残高について担当に裏付けとともに詳細な説明を求めるという手法は、過去から受け継がれた不正を発見する基礎となるだけではなく、今後担当者が監査役を警戒して不正を行いにくくなるという抑止効果にもなり得ます。

3)不正リスクマネジメント

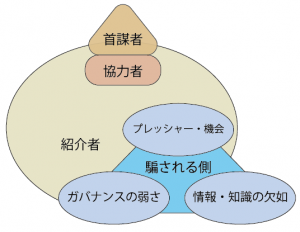

不正リスクマネジメントとは、会社において発生しうる、潜在的な不正の可能性と重要性を把握し(固有の不正リスク検討)、識別された不正リスクに対処すべき措置を決定、実行して、それでも発見できないリスク(残存リスク)を最小化するというリスクマネジメント手法の一つです。

このような不正リスクマネジメントは不正の防止、発見にきわめて有効ですが、これを十分に運用するためにはコーポレートガバナンスや内部統制がある程度整備されていることが必要です。このため、会計監査人非設置会社にとっては少し難しいかもしれません。

ただ、就任している会社の不正リスクにどのようなものがあるかについて今回のようなカテゴリーを参考にして検討し、それらへの対応を検討する、またその結果に基づいて来期の計画を行うといったPDCAサイクルを、簡単なものであっても実施することや、またその実施していることを経営陣や従業員に認識させることで、不正に対する抑止効果には十分なりうると考えます。

4)不正を許さない社風

これまで説明しました内容は、いくら監査役が頑張っても、全て経営者がその気になれば容易に妨害できることばかりです。オーナー経営者なら、監査役を事実上解任することも可能かもしれません。会社法上監査役は一定の地位を保護されていますが、実際には上手くいかない場合も多くあります。

また、経営者自身にコンプライアンス意識が希薄な場合、また過去から不正を嫌わないような社風がある場合、経営者本人はもちろん従業員も不正に手を染める可能性が非常に高くなります。

このように、経営者の「経営姿勢」は不正リスクに大きく影響します。内部統制の考え方に置いては、これを「内部経営環境」と呼ぶことがあります。

この内部経営環境を適切なものにしていくことは、即効性がなく非常に難しく時間がかかるものの、不正の防止には非常に効果があります。監査役としては、経営陣と対峙する場合でも、自らをも律することで「不正を許さない社風」の醸成を目指してほしいと考えています。

以上(完)

![kuroko_engeki[1]](https://shiojiri.gr.jp/blog/wp-content/uploads/2014/03/kuroko_engeki1-150x150.png)

![121089627_3582035601836346_7943856894229396879_n[1]](https://shiojiri.gr.jp/blog/wp-content/uploads/2020/11/121089627_3582035601836346_7943856894229396879_n1.jpg)