平成27年に相続税の増税があったため、最近は相続税を減らす対策としての「贈与(ぞうよ)」が大きな注目を浴びています。

でもこの贈与、実は意外と複雑で、気を付けないといけないポイントも多いのです。

今回はそんな贈与について、できるだけ分かりやすく解説し、よく言われる贈与税に関するうわさの真実、また上手な活用のヒントについて書いてみたいと思います。

1.はじめに

平成27年に、大変大きな「相続税の増税」がありました。

これは、法律の改正により「今まで相続税がかからなかった」多くの人にも相続税がかかるようになったことによるものです。

そのこともあって、相続税を減らす対策としての「贈与(ぞうよ)」が大きな注目を浴びています。

でもこの贈与、実は意外と複雑で、気を付けないといけないポイントも多いのです。

今回はそんな贈与について、できるだけ分かりやすく解説し、上手な活用のヒントについて書いてみたいと思います。

2.贈与・贈与税とは?

贈与という言葉を見ると、単に「人に自分のものを与える」だけのように感じます。

ですが、法律上の意味はちょっと違います。

「人に自分のものを与える」のはその通りなのですが、「与える相手に『与える』ことを伝えて」、「相手がそれに応じる」という条件がないと成立しないのです。ややこしいですね。

この点、法律を勉強している人なら「民法549条」や「片務契約(へんむけいやく)」「諾成契約(だくせいけいやく)」「無償契約」などという言葉をご存知と思いますが、このコラムにおいては不要なので省略します。

なお、贈与や贈与税といった言葉はありますが、贈与について規定した「贈与法」やその税金に関する「贈与税法」という法律はありません。それぞれ「民法」や「相続税法」に規程が設けられています。

3.相続・相続税との関係

①持ち戻し

相続人となる子供が複数いた場合、一人の相続人だけが親からたくさんの財産を生前にもらっていた場合、他の相続人にとっては不利になります。このような生前に受けた贈与は、民法上「特別受益」と言われており、相続の際には公平を期すよう考慮することとされています。これを「持ち戻し」と呼びます。

②贈与税率

相続税を回避するためにたくさんの財産を贈与すると、相続税を課税する意味がなくなってしまいます。このため、同じ財産を対象にした場合、相続税に比べて贈与税は非常に高くなるように税率が定められています。

③3年内贈与

法律上、いつの贈与であっても贈与は贈与です。しかし、相続税を計算する場合には、相続発生前3年間の贈与については、相続財産に含めて計算します。ただ、もしその贈与で申告し、贈与税を支払っている場合には、その贈与税は計算された相続税から差し引くことができます。

4.贈与の種類

①暦年贈与

暦年(れきねん)とは普通、1月から12月までの1年間のことを言います。

この暦年贈与は、特別な制度を使わない「普通の贈与」として取り扱われます。

暦年贈与の場合、もらう人単位で「1年間110万円」までは税金がかからないことになっています。この金額を「基礎控除」といいます。

この基礎控除を超えた部分には贈与税がかかりますので、贈与があった翌年の2月1日から3月15日までに贈与税を申告、納税する必要があります。また前述の通り贈与税は相続税に比べてかなり高く、贈与された金額が高くなればなるほど税率も高くなります。

②相続時精算課税贈与

この制度を使い、例えば60歳以上の父母又は祖父母から20歳以上の子又は孫に対して財産を贈与した場合、申告と利用の届出をすることで、なんと2500万円までは税金がかからないことになるのです。また、2500万円を超える場合でも、超えた部分には20%の税金しかかかりません。

ここまでだけ見ると、税額が高くて、金額が上がると税率も上がる暦年贈与と比べて非常に得なように見えますが、実はそうではありません。

相続時精算課税贈与の対象となった贈与財産は、贈与した人が亡くなった際にはその相続財産に「贈与した時の時価」で「加えられてしまう」のです。そして、もし先に払った贈与税があれば、相続税から差し引くこととされています。つまり相続時精算課税贈与とは、文字通り「相続の際に『精算』する」ことを前提にした贈与なのです。

③事業承継、農地の贈与(課税繰り延べ)

我が国の企業のほとんどを占める中小企業は、上場会社のように大きくはなくとも、地域の経済や雇用にとって非常に重要な存在です。しかし、多くの中小企業は経営者の高齢化と後継者難に直面しています。また、農業従事者も減少を続けており、こちらも後継者難は非常に大きな問題となっています。

ところが、通常中小企業の株式は「相続財産」とされ多額の相続税がかかりますし、農地も土地として相続税の課税対象となります。引き継ぐためには多額の相続税がかかることとなっては、ただでさえ後継者難に悩む企業経営や農業にとって追い打ちとなってしまいます。

このような問題に対応するため、事業承継、農地それぞれに関して「贈与税の特例」が設けられています。

この特例制度自体は非常に複雑なのですが、ざっくりと言うと企業経営者や農業従事者が後継者となる者にその株式や農地を贈与した場合、贈与した際の贈与税(株式や農地に対応する部分に限ります)を「猶予」し、贈与した人が亡くなった後後継者が企業や農業を引き継いだ場合には、一定の条件の元「猶予された贈与税や相続税が免除」されます。

このことにより、中小企業や農業の後継者にとっては相続税の負担が軽減されるのですが、従業員を大きく減らしたり、農地を売ってしまったりした場合には、猶予された贈与税に利息を付けて払わなければならないという大きなリスクもあります。

④住宅資金贈与

父母や祖父母から住宅を購入するために資金の贈与を受け、贈与を受けた年の翌年3月15日までにその資金で自分が住むための住宅を購入したり、増改築をした場合、その贈与した資金には一定額まで贈与税がかかりません。

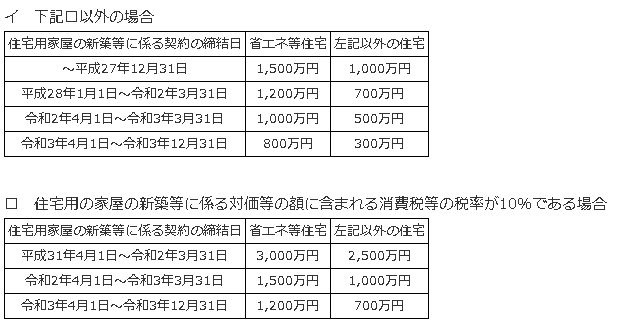

この制度は現在段階的に縮小されており、令和3年末まで下記のような非課税枠となっています(国税庁ページより)。

なお対象となる住宅の種類(省エネ住宅かどうか)や、購入する時期、その時の消費税率などによって非課税金額が異なります。また、贈与を受ける者がその年の1月1日時点で20歳以上であることや、贈与のあった年の所得が2000万円以下であることなどの制約があるので注意が必要です。

⑤教育資金贈与

この教育資金贈与は、次の結婚・子育て資金贈与とともに、親、祖父母世代から次の世代へ資産を移転し、教育機会の充実や人材育成、少子化対策等へ良い影響を与えることを期待して設けられた制度です。

まず、祖父母(贈与者)は、取扱金融機関(銀行、信託銀行など)に子・孫(受贈者)名義の口座等を開設し、教育資金を一括して預けます。この預け資金については、子・孫ごとに1500万円を非課税とします。

次に、預けられた資金が教育資金に使われているかどうかを取扱金融機関が領収書等によってチェックし、書類を保管しておきます。

そしてこの口座は、子や孫等が30歳に達する日に終了し、その時点で残額や目的外使用があればそれらの金額に贈与税がかかることになります。

この制度は、平成25年4月1日から令和3年3月31日までの期間となっています。

⑥結婚・子育て資金贈与

この贈与についても、教育資金贈与と同様、祖父母や両親(贈与者)が、子・孫(受贈者)名義の金融機関の口座等に、結婚・子育て資金を一括して預けます。ただ、対象となる子・孫が20歳以上50歳未満であること、また非課税の金額は子・孫ごとに1000万円(結婚関係は300万円が限度)となる点が異なります。

また、領収書等のチェック、保管についても教育資金と同様金融機関が行います。

最後に、口座は子や孫が50歳に達する日に終了し、終了時に使い残しがあれば、贈与税が課税されます。

また終了前に贈与者が死亡した時、使い残しがあれば、贈与者の相続財産に加算します。

この制度も期間が限定されており、平成27年4月1日から令和3年3月31日までの4年間となっています。

⑦「どこにも規定のない」贈与

教育資金や結婚・子育て資金については上に書いたように特別の制度が出来ましたが、実は従来からこのような贈与の大半は元々非課税であったと言われています。

また、同居する親族への生活費補助についても、課税される贈与としては従来から取り扱われていません。

これらを考えると、面倒な手続きの必要な上の制度ではなく従来通りの取り扱いをしてはどうか、という意見もあるのですが、従来通りの取り扱いについては、それが本当に課税されない贈与なのか、課税されるべき贈与なのかをが(税務署から見て)はっきりしない場合には多額の課税がされてしまう場合もあり得ます。

そのような場合には信頼できる税理士に相談して、リスクの少ない方法を選ぶようにしましょう。

5.贈与の「ウソ・ホント」

①贈与税はめちゃくちゃ高い?

確かに同じ資産の額であったとすれば、贈与税率は相続税率より非常に高くなっています。だからと言って、基礎控除(110万円)を超えて贈与し、贈与税を払うのが必ず損かというとそうでもありません。

例えば、全体の財産から見て相続税の実効税率(予想される相続税額を相続財産の総額で割り返したもの)が20%の税率で課税される可能性の高い方があるとします。その方が300万円の贈与をした場合、贈与税は下記の通りとなります。

(300-110)×10%(贈与税率)=19万円(300万円の6.3%)

つまり、放っておけば財産に20%の相続税がかかるところ、上記の贈与を行えば6.3%の贈与税で済む訳です。

贈与を利用した相続対策を行うためには、このような点に注意しておくと効果的です。詳しくは「3代で財産がなくなる」相続税と効果的な対策(シミュレーション)をご覧ください。

②暦年贈与はちょっと税金を出して申告しておくと安全?

申告書を提出した、という行為は認められますが、だからと言って税務署が申告書の内容を保証してくれる訳ではありません。ですので、申告をすること自体が贈与や贈与税の計算そのものを立証する証拠にはならないのです。

③毎年110万円を10年贈与したら1100万円に一括で税金がかかる?

これは一番といっていいほどよく頂く質問です。

論拠としては、「毎年110万円を10年間贈与することを約束したのだから、1100万円の贈与と同じだ」と指摘されないか、という点に集約されると思います。

この考え方も理論的にはあり得ない訳ではないのですが、そのことが明らかに書かれた契約書でもなければ税務署側も「10年間の贈与契約に合意した」と断言はできないと思います。

ですので、明らかに毎年贈与することを約束していない限りは、このようにまとめて課税される心配はないと思って良いと思います。

④保険料の贈与は安全?

補償額やリターン(返戻)の大きな保険契約を子が結び、親がその保険料を子に贈与する、という贈与手法が最近良く使われています。この保険料を毎年110万円未満にしておけば贈与税がかからない、と言われている方法です。

この方法は確かに良いアイデアなのですが、ちょっと注意が必要です。

まだ収入の発生する見込みがない方がそんな保険契約を結んだら、少なくとも数年間は保険料の贈与を受けないといけないですよね。

とすると、③の懸念と同じで「数年間の贈与契約に合意した」と言えるかもしれないのです。

このような説明がなく、単に「贈与税はかかりませんよ」とだけ言うような保険担当さんには、頼まない方が良さそうです。

6.まとめ

以上、贈与について出来るだけ簡単にまとめてみました。

この贈与、他の制度や金融商品と組み合わせることで、とても効果的な相続税対策を組み立てることも可能です。ただ、程度の大小はありますがどの方法も注意点やリスクがあります。

また、ここには書けない、いわゆる「グレーゾーン(違法ではないが、状況や見方によっては納税者と税務署で見解が異なる状態)」と呼ばれる方法もたくさんあります。

大変使いでのある贈与ですが、検討される場合は必ず税理士などの専門家にきちんと相談されることをお勧めします。

以上