大地震、水害、台風など大災害は財産に大きな損害を及ぼします。

また、空き巣など盗難も、万が一遭ってしまった場合には大変な損失となります。

このような損害や損失は無いに越したことはありませんが、発生した場合には納税者の担税力(税金を納める力)が一時的に弱まりますので、所得税には「雑損控除」という制度が設けられています。

この雑損控除は、発生した損害や損失の大きさに応じて、税金を減らしてくれる制度です。

こんな制度使わないほうが良いのですが、もしもの場合には思い出してください。

それでは、以下雑損控除の説明をします。

1.雑損控除とは

災害又は盗難若しくは横領によって、資産について損害を受けた場合等に受けられる所得控除(税金のかかる所得から差し引くこと)をいいます。

2.適用対象

ここでいう災害は、「震災、風水害、火災」(所得税法2条1項27)、「冷害、雪害、干害、落雷、噴火その他の自然現象の異変による災害及び鉱害、火薬類の爆発その他の人為による異常な災害並びに害虫、害獣その他の生物による異常な災害」(所得税法施行令9条)をいいます。自身の意思に基づいてなされるものではなく、自然現象の異変による災害、または生物による異常な災害を意味します。

具体的には、自宅が火事により燃えた、台風により自宅が床上浸水して家財に大きな被害を受けた場合等が該当します。大雪で家屋が破損した場合の損失はもちろん、家の倒壊を防ぐための雪おろし作業費用等も対象となります。シロアリの被害によって発生した修繕費用や駆除費用といったものも対象です。

なお、あくまでも「損失を受けた場合」ですので、シロアリ被害の「予防費用」は対象外となります。

次に、盗難や横領ですが、所得税法及び同法施行令には定義がないものの、「盗難」の意義は「財物の占有者の意に反する、第三者による当該財物の占有の移転」と解されます。「横領」の意義は「他人の物の占有者が委託の任務に背いて、その物につき権限がないのに所有者でなければできないような処分をすること」と解されます。例えば、空き巣や車上荒らし、ひったくり、他人による資金の不正取得等が該当します。

損失の要件は「災害、盗難、横領によって」ですから、例えば、いわゆる振り込め詐欺にあった場合は対象外になります。災害・盗難・横領による損失が「自身の意思を伴わないものである」と考えられているのに対し、詐欺は「自身の意志に基づいて現金を支出し損失を被っている」、すなわち「自身にも責任がある」と考えられているためです。

3.資産の要件

生活に通常必要な住宅や家具、衣類等の資産が対象です。

「生活に通常必要な動産」とは、家具、じゅう器、衣服及びこれらに類似する生活用動産で、通常の社会生活を営むのに必要とされる資産をいいます。よって、別荘について発生した損失は対象外です。事業用の資産や、別荘、書画、骨とう、貴金属等で1個又は1組の価額が30万円を超えるものなども当てはまりません。例えば、空き巣に入られた場合で、100万円の宝石が盗まれたとしても、1個または1組の価格が30万円超の資産は「生活に通常必要な資産」とはみなされないため、対象外となります。このほか、競走馬や棚卸資産、事業用固定資産等は対象外となることが法令等で定められています。

4.その他の要件

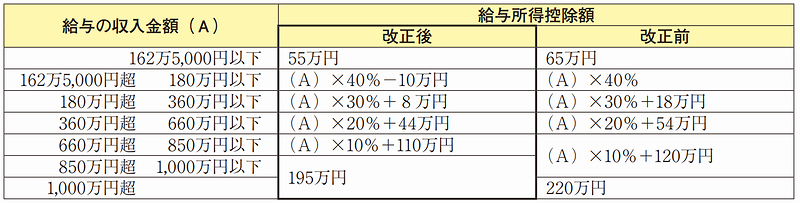

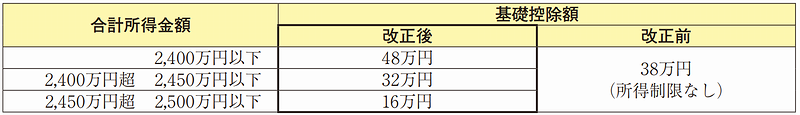

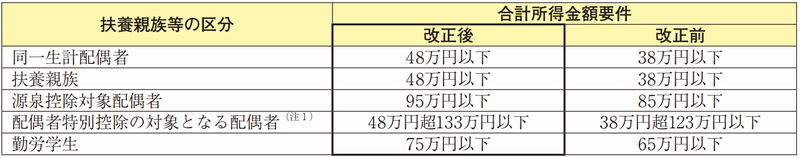

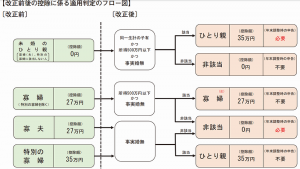

損害を受けた資産の所有者が、本人、または本人と生計を一にする配偶者やその他親族でその年の総所得金額が38万円以下の者、つまり配偶者控除や扶養控除の対象となる親族でなければなりません。

5.控除できる金額

次の金額のうちいずれか多い方の金額です。

① 差引損失額-総所得金額等 × 10%

(差引損失額=損害金額+災害関連支出金額-保険金等により補填される金額)

② 差引損失額のうち災害関連支出金額-5万円

災害関連支出には、先に述べた雪下ろし作業の費用などの他、台風が去った後に行った障害物撤去費用や空き巣に窓ガラスを割られたことにより修理した費用なども含まれます。損害があった住宅や家財を処分、除去するために支出した金額で、実際の損害金額ではありません。

<計算例>

例えば、自宅が火災にあい、家屋の損失額100万円、原状回復費用50万円、火災保険金の受け取り30万円、総所得は400万円だったとします。

この場合、

①(100万円+50万円-30万円)-400万円×10%=80万円

②50万円-5万円=45万円

と計算され、①>②となるため、控除できる金額は①の80万円と算出されます。

6.繰越控除

損失額が大きいため、その年の所得金額から控除しきれない場合には、翌年以後後3年間繰り越して各年の所得金額から控除することができます。雑損失が発生した年の確定申告書を提出期限までに提出し、かつその後連続して確定申告書を提出している場合に限って適用されます。

なお、雑損失の繰越控除では、純損失の繰越控除の場合のように、青色申告か白色申告かにより、繰越控除が認められる損失の金額の範囲が異なってくる、ということはありません。

また災害により住宅や家財に損害を受けた場合には、所得税額を直接減額する「災害減免法」による所得税の軽減免除もあります。この災害減免法と雑損控除は、有利な方を選択できます。